7月新基发行明显退坡,8月首周哪只新基有望成爆款?债基与指数型基金发行再度密集

财联社7月31日讯(记者 黎旅嘉)7月以来,市场再次出现回调,这一背景下,无论是权益类基金整体业绩还是新发基金热度均受到一定影响。按基金成立日为统计口径,7月新基金发行规模为1268.98亿元,较6月下滑46.19%;7月新基金成立109只,较6月下滑22%。

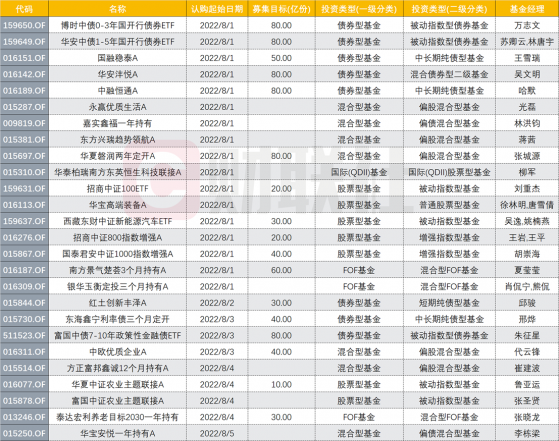

作为8月首周,下周预计将有26只新基金发行,涉及华夏基金、南方基金、中欧基金、嘉实基金、银华基金、博时基金等多家基金公司。

从基金投资类型来看,下周26只预计发行的新基金中,债券型基金有8只,混合型基金7只,其中偏债混合型基金2只、股票型基金有6只,以及3只FOF基金和1只QDII基金。整体而言,在这26只新发基金中,权益类基金(偏股混合型+股票型)仍略超债券型基金和偏债混合型基金。

下周26只新基首发

8月首周预计将有26只新基金发行,涉及华夏基金、南方基金、中欧基金、嘉实基金、银华基金、博时基金等多家基金公司。

从首发时间上看,下周一即8月1日为高峰期合计首发17只、周二1只、周三3只、周四4只、周五1只。

数据来源:Wind

从基金投资类型来看,下周26只预计发行的新基金中,债券型基金有8只,混合型基金7只,其中偏债混合型基金2只、股票型基金有6只,以及3只FOF基金和1只QDII基金。整体而言,在这26只新发基金中,权益类基金(偏股混合型+股票型)仍略超债券型基金和偏债混合型基金。

值得一提的是,在下周预计新发的7只股票型基金中,除1只普通股票型基金外,均为被动或增强指数型基金,分别为:招商中证100ETF、西藏东财中证新能源汽车ETF、招商中证800指数增强A、国泰君安中证1000指数增强A、富国中证农业主题联接A、华夏中证农业主题联接A。

其中,富国中证农业主题联接A、华夏中证农业主题联接A的较受关注。事实上,近期农业板块表现相对强势。不少机构认为,在通胀上行环境中,农业板块的投资机会值得关注,其配置价值也已显现。

整体而言,从今年新基金发行的结构来看,今年1-2月权益型基金发行份额较大,3-6月债券型基金发行份额明显上升,其中,5-6月同业存单基金发行规模迅速扩大,7月债券型基金发行降温,权益型基金发行再度回暖。

不过,7月A股再度回调,终结5月、6月连涨格局,三大指数跌幅均超4%,其中沪指累计下跌4.28%,拖累年内大盘指数再度回调,此前连续反弹的权益基金年内业绩较上半年末收官时出现下跌。

截至7月末,权益类基金前7月平均收益率为-8.76%,相较而言,主动权益基金表现略优一筹,前7月亏损7.51%。但相比同期沪深300指数,存在小幅的超额回报。截至7月29日,今年以来表现最好的主动权益基金仍为黄海管理的万家宏观择时多策略,收益率达42.63%。同为黄海管理的万家新利前7月收益率37.05%,两只产品年内收益较上半年末均有缩水。

新发情绪大幅扭转仍需时日

7月的新基金发行无论从规模还是数量均较6月份出现明显降温。按基金成立日为统计口径,7月新基金发行规模为1268.98亿元,较6月下滑46.19%;7月新基金成立109只,较6月下滑22%。

Wind数据显示,以基金成立日计算,7月新成立基金104只,总发行份额1210.13亿份,环比6月减少35只,发行份额减少48%;同比去年7月减少48只,份额减少五成。7月共17只基金发行超过20亿。今年1-7月全市场发行814只新基金,总发行份额8059.6亿份,较去年同期减少168只,份额减少10589.61亿份。今年来已19只新基金募集失败。

进一步而言,爆款基金是发行市场最直观的“风向标”。7月6日,募集目标为100亿元的易方达品质动能三年持有基金公告称,有效认购申请确认比例为81.424370%。这意味着,年内首只发行规模超过百亿的主动权益基金诞生。与前几年顺风顺水相比,今年上半年公募基金发行经历了一个明显的痛苦期。

有业内人士预计主动权益基金的发行低迷,还将持续。因为此前新发基金市场较为低迷,基金公司上报的主动权益基金数量明显减少。统计显示,六月共计114只基金开始募集,其中60只已经募集完毕,有54只仍在募集期内,从分类来看,债券型基金有47只。六月共有221只基金上报,目前均仍处于未被受理,等待审批的状态,以债券型和指数型基金为主。

那么,7月行情收官,年内A股市场跌宕起伏,基金业绩分化明显。针对后市,基金经理们是如何看待的?

从仓位变化反映出的基金经理针对后市的态度上看,对于后市业内分歧有所加大。例如,张清华管理的易方达新收益灵活配置混合将股票仓位下降至73.93%,与一季度末90.94%的高仓位相比,减仓超过17个百分点。

张清华表示,随着市场的逐步反弹,投资者参与热情大幅回升,热门板块的估值快速抬升。考虑到市场的反弹幅度和未来的不确定性,组合随着市场的反弹适当降低了仓位,同时结合市场变化,适当调整了持仓结构,维持相对中性的配置以应对未来可能的变化。

不过,“乐观派”如汇丰晋信低碳先锋基金经理陆彬就在二季报中表示,“站在当前,我们更倾向于‘优质成长’将成为后续市场的主要投资机会。在中国经济结构转型、产业升级以及科技创新的时代趋势下,我们已经看到越来越多优质的成长行业和公司(新能源、新材料、高端装备、医药、新消费、TMT科技等),因为产业需求爆发、全球市占率提升,新产品放量或者进口替代等原因,整体行业空间较大,公司竞争力日益加强,未来几年有望实现较快的复合增速。”