不惧“鹰”姿,金价再临1800美元关口,国内黄金ETF总持仓创历史最高,金价有望持续反弹?

财联社(北京,记者 黎旅嘉)讯,北京时间周四凌晨,在最新FOMC决议声明发布后,美联储主席鲍威尔举行新闻发布会,向外界进一步解释政策加速转向背后的考量。根据此前的决议声明,美联储将从明年一月开始翻倍削减债券购买规模,同时有三分之二的FOMC委员预测明年至少将加息三次。

不少分析师将本次FOMC会议称为“一次历史性的转变”。虽然美联储“鹰”姿尽显,但截至周五收盘,COMEX2月黄金期货收涨0.87%,报1798.60美元/盎司,创下11月23日以来收盘价最高。

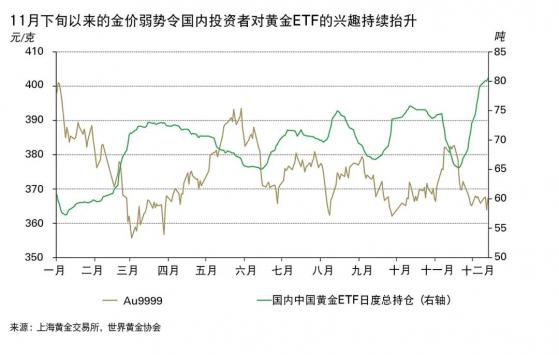

业内人士表示,近一段时间黄金价格走势表明市场已经消化了一部分负面影响,从历史来看金价有在加息周期首次宣布缩减购债规模后走强的趋势。事实上,或许是由于11月下半月金价的疲软,投资者重拾对黄金ETF的投资兴趣。由于金价的相对低位持续,国内投资者也不断以低价入市,12月中国的黄金ETF总规模不断上升,截至12月16日,其总持仓已超过80吨,为历史最高。

FOMC会议扰动金价

北京时间周四凌晨,美联储公布利率决议,维持0-0.25%的利率不变,符合市场预期。此外,美联储加速Taper,从明年1月起,将每月资产购买规模由减少150亿美元增加到减少300亿美元,即每月减少购买200亿美元的美国国债和100亿美元的机构住房抵押贷款支持证券(MBS)。同时,美联储还释放了加快步伐加息的信号,点阵图显示,三分之二官员预计2022年将加息三次,六成官员预计2023年再加息三次。另外,美联储政策声明已经放弃通胀是“暂时的”措辞。

不少分析师将本次FOMC会议称为“一次历史性的转变”。华泰期货表示,虽然美联储利率决议展现出了非常鹰派的结果,但是由于市场对于因通胀持续高企而可能会引发美联储加快缩减购债乃至加息的速度有着一定的预期。因此当美联储议息会议之后,美元实则并未出现走高的情况,而贵金属则是因为利空出尽而呈现低位反弹的情况。目前由于通胀水平依然处于高位,并且当前高通胀也并不是由于需求端的推动而导致的,而更多是因为此前能源紧俏而引发的成本端的上移所致,故此这样形成的高通胀水平,也并不一定会立刻因货币政策的紧缩加快而马上得到修复,加之当下疫情状况的反复,故此目前可以继续尝试逢低配置贵金属资产。

就市场反应而言,会议前金银已然开始提前反应小幅跳水,但是出于此前较为疲弱的价格已较大程度上消化了预期,反而在会议后金银有所反弹,走出“V”形反转形态,截至周五收盘,COMEX2月黄金期货全周收涨0.87%,报1798.60美元/盎司。

业内人士表示,近一段时间黄金价格走势表明市场已经消化了一部分负面影响,从历史来看金价有在加息周期首次宣布缩减购债规模后走强的趋势。

不过,拉长时间看来,“从年初至今,国际金价多次以每盎司1800美元的水平抛售后下跌7%以上。黄金的主要障碍是全球股市的强劲”,有业内分析人士就表示。事实上,就在美联储决议公布后,美股三大主要指数同样全线上涨,虽然在“四巫日”扰动下全周整体收跌,但仍维持在历史高位附近。

黄金仍有布局机会

此前,国泰黄金ETF在其三季报中对后市展望称,中长期来看,全球疫情和经济复苏前景仍具有不确定性,黄金在资产组合中或能继续发挥避险作用;而美联储 9 月议息会议结果显示,预计2022年中加息的概率提升,黄金中短期仍然面临Taper和美联储政策的摇摆。站在当下,黄金仍具有较强的配置价值,在全球风险事件频发,以及经济衰退的风险仍在,包括美联储在内的各国央行仍在持续释放流动性以维持经济,黄金的避险价值或将凸显,在资产组合中加入黄金能够有效降低组合波动率。

而世界黄金协会最新发布的报告也显示,或许是由于11月下半月金价的疲软,投资者重拾对黄金ETF的投资兴趣。由于金价的相对低位持续,国内投资者不断以低价入市,12月中国的黄金ETF总规模不断上升,截至12月16日,其总持仓已超过80吨,为历史最高。

此外,根据中国海关发布的最新数据,10月份中国黄金进口量为123吨,较上月增加38吨,为2019年12月以来的最高水平。由于本地需求的季节性特点,中国的黄金进口量往往会在第四季度升高。年内截至目前中国黄金进口总量为651吨,大幅高于2020年。

针对后市,世界黄金协会认为,展望未来,今年推动黄金表现的许多因素仍将在2022年发挥重要作用,包括通胀和利率的节奏及方向、新冠疫情、以及全球经济增长韧性。不确定性仍将为黄金投资提供一定的支持,因为配置黄金可以作为一种风险对冲手段。同样,消费需求的复苏力度将取决于关键市场的经济复苏程度以及金价的波动方向。同时,该机构还预计央行将继续支持黄金需求,因为黄金仍将作为央行储备的关键组成部分。

国投瑞银总经理王彦杰也表示,黄金价格过去一段时间表现的并不是特别突出,这与市场环境或市场投资的氛围有关,实际上这些压制的因素,慢慢转变成为支撑黄金价格的因素,这其中包括美国国债压力的需求。市场对这一波通胀对金价的影响看法趋于一致,即金价有较好的表现机会。黄金是非常好的避险工具,无论是从风险分散,还是从收益角度来看,把黄金纳入投资组合是必要的。