龙头企业三季度订单充足!下半年业绩有望继续高增 光模块“内卷”待破局|中报追踪

财联社7月26日讯(记者 付静)光模块领域上半年维持高景气度、产业链上市公司业绩颇为亮眼。日前财联社记者多方采访获悉,当前下游数据中心需求旺盛、多家公司订单充足;不过亦有厂商受疫情、缺芯影响。面对行业充分竞争,厂商如何在高度内卷中突出重围值得关注。

展望下半年,万联证券TMT分析师吴源恒在接受财联社记者采访时表示,“从目前国内外的运营商、云计算厂商所公布的资本开支增长趋势来看,预计下半年数通领域的市场需求还将持续走强,下半年光模块公司的业绩表现甚至还可能会优于上半年。”

数通需求高景气

光通信产业链中,光芯片(有源激光器芯片、无源PLC芯片等)和光组件(陶瓷套管/插芯、光收发接口组件等)是制造光器件(有源激光器、无源分路器等)的上游关键元件,多种光器件封装组成光模块(实现光电信号转换与收发),应用于下游电信、数通、AR等领域。

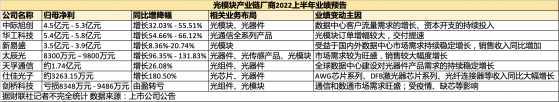

根据已出炉的上半年业绩预告来看,涉足光模块研/产/销的厂商上半年归母净利普遍显著增长,其中太辰光(300570.SZ)体量虽小、净利同比增幅最高逾130%,龙头企业中际旭创(300308.SZ)、华工科技(000988.SZ)净利有望实现五成以上增长;布局上游光芯片、光器件产品的仕佳光子(688313.SH)上半年净利增势迅猛,增幅超1.8倍。

日前财联社记者致电多家上市公司证券部获悉,上半年受益于下游需求旺盛,厂商光模块业务订单普遍饱满,产能方面亦在正常生产跟进,以满足客户需求。据吴源恒介绍,“光模块作为下游面向通信运营商和互联网云厂商的产业,其资本开支与光模块行业的景气度有比较密切的关系。”

券商研报显示,数通市场是更好的赛道,相比电信市场,其市场规模较大、市场增速较快、毛利水平高、产能需求起量猛烈。中际旭创证券部人士向财联社记者表示,“从市场来看,数通市场规模较大,90%以上的流量来源于数据中心。”

展望下半年,前述中际旭创人士告诉财联社记者,目前看下半年需求仍将保持旺盛态势。此前中际旭创对外称,“近期受国际宏观经济形势及其他行业需求变化的影响,市场担心数通客户会缩减资本开支、减少对光模块的需求,但事实上几个大客户目前仍然按照年初与我们达成的需求/交付计划进行下单,并已开始与公司商谈明年的需求和交付。公司三季度在手订单充足,预计三季度经营情况较好。”

行业高景气度之下,今年上半年德科立、优迅科技、联特科技3家光通信企业密集过会,分别募集资金为10.3亿元、5.6亿元和6.0亿元,主要发力电芯片集成、光器件、光模块、光传输系统等。最新消息显示,德科立科创板IPO注册已获证监会批复同意。

不过值得注意,剑桥科技(603083.SZ)上半年预计亏损超8000万元。公司证券部人士告诉财联社记者,“下游需求虽旺盛,但订单量还是比较少,这个其实是不矛盾的,主要是受到了客户战略调整影响。”

“内卷”亟待破局

据财联社记者观察,当前光模块市场竞争充分。相关数据显示,2020年市场份额第一的厂商Finisar市占率仅16%左右,CR5仅为63%,市场集中度低。中际旭创方面表示,“市场竞争越来越激烈,这个是自然的,(做光通信产品的)厂商可能会越来越多。”

一方面,多数光模块厂商仍扮演着“组装者”角色,上游关键芯片仍为短板,面临着成本较高、技术封锁等风险,而厂商物料获取能力亦分化明显。

专注光器件、光模块的光迅科技(002281.SZ)此前披露,“2021年下半年起行业内出现供应链的短缺、交货期延长、价格上涨、运输成本上升和运输延误等问题,光器件厂家不能满足客户需求的情况时有发生。”

另一方面,基于下游客户的订单、技术指引,为占据一席之地,唯有不断推出新品。太辰光人士对财联社记者表示:“当一个产品成熟后,销量会增长,价格就会有所平缓或者下降,这是正常的市场规律,因此公司会不断推出新产品来保持竞争力。”

此外,上半年疫情亦对多家企业造成一定冲击。剑桥科技披露,“西安、深圳、上海先后受疫情冲击,物流一度严重受阻、部分一线员工无法到岗,对作为主要生产基地的上海工厂影响尤为严重,成品生产、物料送达及中转效率大幅降低。5月末公司生产经营才开始逐步恢复正常秩序,第二季度虽实现单季度盈利,但仍无法完全弥补第一季度的亏损数额。”

光模块厂商应以何方式“突出重围”,吴源恒认为,“一是要不断的迭代光模块产品,向着更快、更小、成本便宜,能耗更低的方向发展,从而通过更优质的产品在高度内卷中突出重围;二是要横向拓展新产品,比如说去拓展供应链以及部分制造技术与光模块相通的激光雷达等新兴市场。”

技术迭代拓宽想象空间

光模块在技术层面亦存想象空间。

近年来,光模块速率从100G逐步向200G、400G和800G迭代,国泰君安研报作出展望,800G开始起量或复刻2019-2020年盛况。

一位从业者对财联社记者表示,“800G还是比较早,现在主要还是100G、200G需求多一些,800G需要根据下游战略来”,而中际旭创人士告诉财联社记者,“从400G到800G的这个点什么时候切换,主要看客户需求,只要有订单我们就可以满足,产能这块我们没有问题。”据悉,其海外大客户已提出800G上量需求,公司已拿到较高份额并准备交付。

吴源恒对财联社记者表示,“从终端需求的角度来看,随着云计算、AI、5G、物联网、车联网等技术的发展,全球算力需求在未来几年内预计将实现上十倍的增长。数据量的成倍增长给光模块的下游客户带来了更大的数据处理压力,不同服务器之间需要频繁的大量数据交换,数据互联的带宽往往会限制整体任务的性能,因此下游客户会对光模块在高速率、低功耗、低成本、小体积等方向提出更高的技术要求。”

券商分析指出,800G、高集成度低成本的硅光技术、CPO技术、相干光模块的下沉应用等将不断推动行业创新。

例如在CPO技术方面,吴源恒告诉财联社记者,CPO通过将光引擎与交换芯片合封来降低互连SerDes功耗及成本,整体系统的集成度大大提升,在数据连接质量也有所提升的同时,制造成本、能耗、尺寸都有所降低,是近几年光模块厂商的重要研发方向之一。吴源恒进一步称,“这也是为什么虽然目前可插拔技术仍是主流,但CPO越来越受到市场关注的原因。”

(编辑:曹婧晨)