美股新股前瞻|服务客户超千家,物芯控股(WXT.US)业绩增长难掩高额应收款项

作为信息科技产业的第三次革命,物联网行业近些年实现了快速发展。据《中国互联网发展报告(2021)》数据显示,2020年,我国物联网产业的市场规模已超过1.7万亿元。庞大的市场下,不断有物联网企业展露头角,比如涂鸦智能-W(02391)、物芯控股(WXT.US)均是今年行业内热度颇高的企业,前者于7月初刚在港股完成双重上市,后者则向纳斯达克发起上市冲锋。

智通财经APP了解到,在3月29日向SEC递交F-1文件后,物芯控股已于7月21日更新了公司的招股说明书。据资料显示,物芯控股是一家物联网组网方案提供商,其致力于构建去中心化的物联网生态系统,打造具有高影响力的物联网体系。目前,公司的客户包括了中兴通讯、海康威视、腾讯、华为、小米等一系列知名企业。

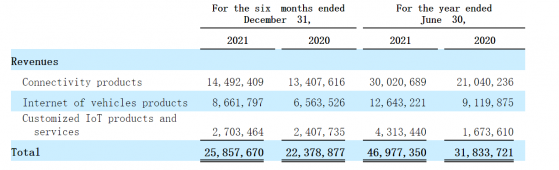

从利润表来看,物芯控股实现了业绩的持续增长。2021财年(截至6月30日止12个月),公司收入增长47.57%至4697.74万美元,净利润增长48.45%至618.42万美元;2021年下半年,公司收入增长15.54%至2585.77万美元,净利润增长39.42%至588.75万美元。

纵观近两年登陆资本市场的物联网企业,往往由于在一级市场中时估值高企,进入二级市场后利润释放缓慢而出现杀估值现象,导致公司股价上市后大幅下跌。物芯控股凭借俘获的一众知名企业客户和持续增长的业绩能否打破该魔咒?透过公司招股书便能一探究竟。

服务客户超千家

作为物联网底层的通信技术,物联网协议是完成实体之间通信或服务的规则和约定,而无线传输协议已成为物联网行业的主流。根据传输距离,无线传输分为两大类别,分别是以包括ADC协议、Zigbee、Wi-Fi、蓝牙等为代表的短距离传输技术在内的局域网(LAN)通信技术,以及广域网(WAN)通信技术。

在局域网通信技术中,Zigbee、Wi-Fi、蓝牙等是基于2.4GHZ频段技术,一般没有应用层,依赖于中央系统的控制,但由于无线设备不断的增多会使信道拥挤从而相互干扰,因此,具有分散、自组织网络和标准应用层的物联网协议得到了快速推广,其中便包括ADC协议。

成立于2005年的物芯控股,以为酒店研发智能系统和软硬件产品起家,经过多年的积累和沉淀,其抓住行业机会于2016年正式推出了ADC物联网通信协议,这是国内首个拥有完全自主知识产权的物联网协议,具备成本低、可靠性强、传输距离远、部署快的特点,降低了垂直工业领域向物联网过渡的技术门槛。目前,ADC协议的应用领域已涵盖智能家居、智慧酒店、智慧办公、智能楼宇、智慧社区、智慧车辆、智慧农业、智慧城市等。

除通信协议外,芯片、模块亦是物联网的重要组成部分。其中,芯片包括了传感器芯片、协议芯片等,是物联网产业上游的核心环节;而模块是指由各种功能芯片、存储器、电源电路等必要部件组成的具有完整功能的标准接口,包括了功能接口、主要功能模块、天线接口等。

在2016年推出ADC物联网通信协议后,物芯控股于2017年推出ADC协议模块,并于2020年将ADC协议转化成为芯片,这使物芯控股成为中国物联网行业第一个内置应用场景的物联网芯片制造商。

基于不断推出的产品和服务,物芯控股搭建起的生态系统已覆盖了物联网产业链的中上下游。上游包括了通信网络协议、芯片、模块、PaaS等底层技术和产品;中游包括了云平台SaaS服务等应用层的开发,公司打造的物芯智能物联网云平台是多行业物联网综合云平台,有10亿级用户承载量;下游则是包括品牌制造商、产品制造商、解决方案公司、工程公司、代理商、集成商等在内的玩家。

2020、2021财年,物芯控股分别为1019家、1062家客户提供物联网产品和解决方案,至2021年下半年时,公司的客户为1096家,较2020年同期的998家增长98家,其中包括了智能产品制造企业、云平台公司、电动自行车公司、共享单车运营商、汽车制造商、电信运营商、酒店集团等,该等客户近乎全部在国内。

盈利能力稳中有升

从招股书来看,物芯控股的收入主要来源于三大板块,分别是连接产品、车联网产品、以及定制的物联网产品和服务。其中,连接产品指的是主要来自芯片、模组、天线等产品的销售,在该业务中,物联网芯片以及汽车天线是业务增长的关键驱动力。2021年下半年,连接产品的收入占比为56%。

车联网产品指的是为电动自行车、摩托车提供控制器和定位器,以及云平台、应用程序和共享操作系统的开发和访问服务。2021年下半年,车联网产品收入占总收入的比例为33.5%。

定制的物联网产品和服务指的是包括智慧城市和智能楼宇系统集成服务、云平台开发、ADC协议许可和智能产品等。2021年下半年,物芯控股来自定制物联网产品和服务的收入占比为10.5%。

在2021财年以及2021年下半年中,由于各业务收入均实现同比增长,因此带动公司整体收入持续成长。值得注意的是,2021年下半年的毛利率出现了明显波动。

据招股书显示,物芯控股2021年下半年的毛利率为43.8%,较2020年同期的37.4%高出6.4个百分点,这主要是因为公司进行了产品的优化和成本的控制,且于2021年11月开展了ADC协议许可业务,使得定制物联网产品和服务的毛利率有所提升。2020、2021财年的毛利率则相对稳定,分别为31%、32%。

净利率的变化与毛利率呈现出了相同趋势。2020、2021财年,物芯控股的净利率分别为13.1%、13.2%,保持稳定;而2021年下半年的净利率则为22.8%,较2020年同期的18.9%高出近4个百分点,这主要得益于期内毛利率的提升。从毛利率、净利率的变化说明物芯控股的盈利能力保持稳定,再结合持续增长的收入,表明公司业务发展稳健,基本面有支撑。

应收款项占流动资产比例高达46.96%

作为新兴产业,物联网行业的发展持续受到政策的鼓励,且在云计算、5G等新技术的支持下,已达万亿规模的物联网行业仍在持续快速发展。

据IDC发布的《2021年V1全球物联网支出指南》显示,2020年全球物联网支出达到6904.7亿美元,其中中国市场占比23.6%。IDC预计,至2025年时,全球物联网市场将达到1.1万亿美元,年均复合增速11.4%,其中,中国物联网支出规模达到3069.8亿美元,复合增速13.4%,占全球市场规模比例将提升至25.9%,成为全球第一大市场。

万亿级别的市场仍以两位数的增速成长,其中蕴藏的巨大机会不言而喻。对物芯控股而言,其亮点也相对明显,公司在产品、行业两个维度形成了广泛的布局。在产品方面,公司布局了ADC协议芯片、模块、天线,系统集成、SaaS应用开发等产品,以丰富产品线在发挥协同效应的同时提升公司竞争力。在行业方面,公司产品可用于包括智能家居、智慧酒店、智慧办公等在内的十数个领域,下游的广泛覆盖提升了公司的成长空间,且公司目前已积累了超过1000家的客户资源。

但物芯控股面临的潜在风险更值得注意。从整个物联网芯片行业来看,虽然国内以华为海思、中兴为首的中国芯片厂商抓住了行业机会实现了快速发展,但在高端物联网芯片中,高通、联发科、博通等海外巨头仍是整个IOT芯片产业体系的主要供应商,行业呈现出高端芯片市场高度集中,中低端市场剧烈竞争、高度分散的格局。若物芯控股的芯片产品不能向高端迭代升级,那么在中长时间维度上将逐渐失去竞争力。

与芯片相比、模块、天线的竞争格局则更为惨烈。虽然自2018年以来国产替代的进程使得国内相关企业的产品需求明显上升,但与之相伴的,是竞争的持续加剧,A股上市公司信维通信(300136.SZ)、立讯精密(002475.SZ)、硕贝德(300322.SZ)等均是物芯控股的竞争者。一旦市场竞争加剧,产品盈利能力大幅下滑将是大概率事件。

此外,物芯控股的高比例应收账款需警惕。据招股书显示,2021财年时,物芯控股的应收票据以及包括关联方在内的应收账款为1505.16万美元,占期内流动资产的比例为46.96%,占期内总资产的比例为41.97%。高比例应收账款或出现坏账问题,从而影响公司业绩;且大额应收账款或说明公司在与客户的交易过程中处于相对弱势的地位,议价权较弱。

综合而言,物芯控股处于快速成长的庞大市场中,公司以丰富产品线覆盖众多下游行业,服务超千家客户,并在过往两年中取得了持续增长的业绩。但竞争的不断加剧是物芯控股需直面的难题,能否迭代、升级产品和服务保持公司在行业中的竞争优势是物芯控股持续成长的最关键因素。