上市券商频现再融资,国金证券58亿定增顶格落地,诺德、华夏基金等捧场,中原证券70定增也来了

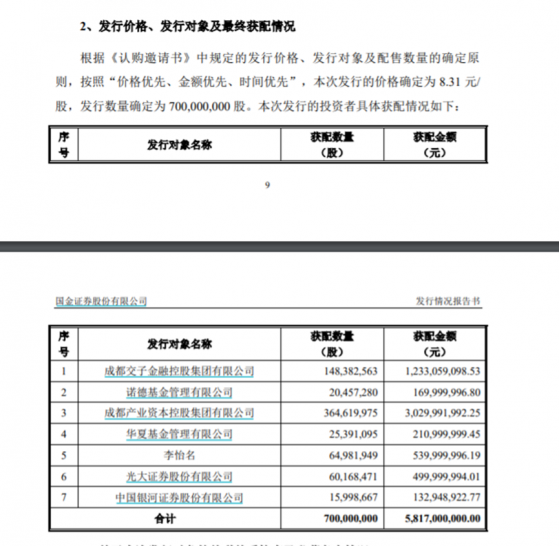

财联社4月29日讯(记者 黄靖斯)近期,券商“补血”消息频频,定增、配股以及债券融资的券商越来越多。4月29日晚间公布再融资消息的有两家券商,一是中原证券公布定增预案,预计定增募资70亿,另一就是国金证券发布定增发行结果公告,募集资金总额为58.17 亿元,实现定增股票满额发行。

国金证券顶格完成58亿定增

在募资缩水频现的态势下,国金证券此次抛出的60亿定增方案能得以顶格募资,似乎也超市场预料。

公告内容显示,国金证券本次定增获得多家投资机构及个人投资者积极参与,最终确定7名发行对象。其中,成都产业资本控股集团有限公司认购3.65亿股,共投资约30.3亿元;成都交子金融控股集团有限公司、诺德基金、华夏基金、光大证券、银河证券等机构投资者也积极参与了国金证券的此次定增。

从定增发行结果来看,此次参与国金证券定增的投资者组成较为丰富,基本上涵盖了所有市场主体,包括地方国资、基金、券商以及个人投资者等。

对此,国金证券相关负责人表示,多元化的定增认购主体,主要是各家机构及个人投资者基于对公司经营战略的高度认可和发展前景的一致看好。本次非公开发行完成后,陈金霞女士通过长沙涌金及其一致行动人涌金控股合计控制公司21.38%的股份,仍为公司实际控制人。通过本次非公开发行引入新的投资者,还将有利于公司股东结构的进一步完善,为公司注入新的资金、业务等各方面的支持,为公司带来新的增长动能。

同时,发行对象之一成都产业资本等机构的相关负责人在接受采访时表示,定增后可加大业务协同,进一步增强国金证券的资源禀赋,为国金证券在各区域及行业的业务拓展提供有力支撑,支持国金证券进一步做大做强。

券商再融资提速,定增缩水时有发生

近年来中国证监会等主管部门一直倡导、鼓励券商行业做大做强,利用包括混合所有制改革在内的多种形式增强各类券商主体实力,实现跨越式发展。

自2020年定增新规实施以来,定增市场回暖,机构投资者参与热情较高。但值得注意的是,2021年以来,定增市场也呈现出“优胜劣汰”的现象,募资失败、募资额缩水现象频发。

Wind数据显示,按上市日统计,2021年11家券商通过定增、配股、可转债三大形式,累计募资656.1亿元。其中定增募资298.04亿元,配股募资200.06亿元,可转债募资158亿元,定增无疑更受行业青睐。

但自2020年以来,证券行业的定增募资“缩水”也较为严重。2020年底,中信建投完成39亿元定增,比预案130亿元缩水七成。2021年,天风证券、浙商证券募资金额均不及预案。其中,浙商证券预计募资100亿元,而实际募资28.05亿元,大幅缩水近七成。

或受到募资规模频繁“缩水”的影响,今年,已有券商调降募资规模。中国银河在去年10月份抛出不超110亿元可转债计划后,于今年1月份将拟发行可转债总额调降为不超过78亿元。长城证券2月18日将拟定增募资总额由不超过100亿元调整为不超过84.64亿元。