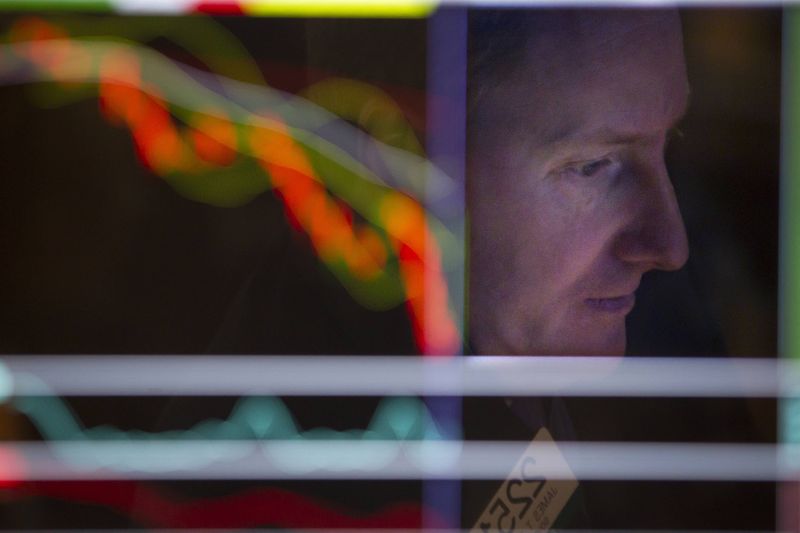

© Reuters. 十多家公募紧急解盘:节前A股再度“万马齐喑”,何时能迎“柳暗花明”?

财联社(记者,沈述红 韩理)讯,1月25日,A股市场再度陷入大跌态势,仅200多只个股上涨,无一行业出现上涨。在年初至今创业板指大跌逾10%的背景下,“A股”、“基金”等词条也纷纷登上热搜。

财联社记者就此采访了十多家公募基金,多家基金公司认为,今日市场异动下跌,为国内外因素共同导致。春节临近,资金观望、热点题材缺乏等因素均导致交投降温,市场情绪受到外围股市表现与事件冲击比较容易过度反应。

“万马齐喑磨底期,柳暗花明蕴新机。”有基金公司这样看待现下的市场。他们认为,春节后随着积极因素的上修市场将逐步回温。

一方面,积极因素将逐步向上修正。当前实体融资需求好转尚未验证,央行将继续积极“靠前发力”,同时稳增长诉求强烈,基建与制造业投资有望加快发力。另一方面,负向因素将加速收敛。海外流动性预期的冲击将逐步消化,同时地产信用风险亦将逐步暴露消化。短期市场也许还将筑底震荡,但在这个位置没有必要太过悲观。

大跌原因何在?

1月25日,A股市场全线受到重挫。内地上市公司跌多涨少,核心市场指数普跌。上证指数创一年来最大跌幅,创业板指跌穿3000点,年内累计下跌逾10%。

截至收盘,上证指数跌2.58%,创业板指跌2.67%。盘面上,数字货币、元宇宙等热门概念悉数调整,蓝筹与成长双双下滑,黄金、航空逆市活跃,军工盘中一度走高。最终,在行业层面,无行业上涨,银行、家电和交通运输跌幅较小,传媒、煤炭和计算机跌幅居前。

景顺长城基金股票投资部分析,今日市场异动下跌,为国内外因素共同导致。首先,近期美股市场连续下跌,隔夜纳斯达克指数大跌-5%以后有所企稳,但今日盘中美股期货仍在大幅下跌,临近1月27日FOMC会议,市场担忧美联储货币政策过快收紧,甚至暗示在3月开始加息。

其次,地缘政治风险发酵,媒体报道乌克兰局势一度紧张,市场恐慌能源价格上涨导致货币政策收缩,从而制约经济复苏,由此引发欧美股市盘中出现巨震,成为进一步打压风险偏好的直接导火索,亚太股市今日同样下跌,北上资金也开始转净流出。

另外,市场担忧稳增长政策力度面临较多约束,不及预期,或时间点比预期的晚。虽然近期各部委在稳增长方面明显发力,但是在社融、信贷、地产和基建等前瞻指标未有明显改善之前,市场在情绪惯性下可能仍然相对悲观。

最后,“制造成长”领域虽然经历一定调整,但股价及估值相对高位的问题仍未明显解决,叠加当前机构仓位不低,短期缺乏催化剂,在市场整体风险偏好较低的背景下,仍带来一定的调整压力。

“另外,本周即将迎来业绩预告密集发布期,部分业绩不佳的公司可能集中披露业绩预告,结合四季度的经济情况,A股盈利预期可能面临较大的下修压力。”中信保诚基金补充道。

“负面因素汇聚叠加海外扰动,A股持续承压。”招商基金解释,今年1月以来,市场在两方面负面因素影响下,估值持续承压。从交易层面来看,2022年春节时间较早、节前赚钱效应差以及净值波动下市场交易活跃度持续回落。

在华夏基金看来,今天市场调整,外部风险仍是重要主因。同时,年初以来,在全球资本流动加快的趋势背景之下,A股与美股存在着一定的共振走弱的风险。受此影响,近期市场情绪转弱,风险偏好显著收缩,高估值赛道个股跌幅明显,稳增长相关领域反而相对抗跌。

“除了市场持续震荡,高低切换的担忧推动投资者避险情绪发酵外,短期市场还缺乏对结构性机会的共识。”大成基金表示,临近春节长假,部分投资者避险情绪加重,选择了空仓避险。

“国内A股市场在节日前往往出现成交萎缩的现象,在当前市场风格转向和机构投资者再配置之下,市场资金面的下滑容易放大节前的潜在波动率。”中欧基金认为,虽然国内宽松政策在不断向市场传递信心,但实质性措施的传导可能仍需要一段时间才能显现成效。

该公司同时表示,国内外宏观因素的逐渐强化,使得国内过去两年持续走强的成长行业承压,结合年初以来偏弱的基金募资情况,导致机构重仓行业的相对走弱。

此外,博时基金还指出,近期机构调仓,减持前期热门赛道股,也导致了高估值的板块大幅下行。

不过,鹏华基金研究部认为,2022年增量资金放缓,但在政策“稳增长”的基调下,国内货币政策有望走出独立行情,宽信用亦有可为空间。历史来看,在稳增长或政策发力的情况下,一般来说市场表现都不会特别差,尤其上半年来看,对A股市场不宜太过悲观。

“市场进入了强势补跌的阶段,可能预示着主要下跌已经完成。”金信基金表示。

总体而言,长城基金分析称,今日A股的下跌情绪面因素更甚,事件本身对于A股的实际影响不大。

春节后市场有望回温

中信保诚基金表示,市场在见顶回升的周期往往依次经历“政策底、情绪底、增长底”。

其举例道,在2014年底、2018年底和2020年初三轮明显的“稳增长”发力过程中,初期市场由于情绪惯性原因而表现不佳,成长风格明显下跌,在社融、信贷、基建和房地产等相关前瞻指标有所修复后,市场悲观情绪改善后往往表现较好。

“我们预计临近春节前述情绪因素仍可能抑制市场表现,但未来伴随‘稳增长’政策细节持续出台、前瞻指标可能改善和国内增长逐步企稳,市场情绪也有望修复。” 中信保诚称,风格方面, “稳增长”仍是未来的阶段主线,而成长风格大幅杀跌空间可能相对有限,“稳增长”风格可能会持续到一季度末左右、届时可能是风格更明显地回到成长风格的转折点。

博时基金认为,尽管开年以来A股持续回调,但北向资金依然是净流入,表明海外资金依然看好A股未来的表现。央行宣布降息等一系列动作,释放出鲜明的“稳信贷”、“稳经济”的政策信号,表明当前货币宽松周期将延续,市场流动性维持宽松的状态。未来A股出现系统性风险的概率不大,大概率将维持震荡走势,后续仍将以结构性行情为主,

中欧基金亦表示,考虑到两会前稳增长政策逐步加码的预期,当前仍可能是关注价值的较好机会;从更长一些时间维度来看,当前因稳增长政策预期升温导致的成长股回调,或将在上半年带来较好的中长期机会。

在招商基金看来,节前市场快速回落后,对节后市场行情或更为乐观。对于春节后的市场,一方面,积极因素将逐步向上修正。当前实体融资需求好转尚未验证,结构性宽货币和总量宽货币或将并行,央行将继续积极“靠前发力”。同时随着地方两会相继召开,稳增长诉求强烈,基建与制造业投资有望加快发力。

另一方面,负向因素将加速收敛。海外流动性预期的冲击将逐步消化,同时地产信用风险亦将逐步暴露消化。整体来看,当前投资者短期风险偏好已处较低水平,继续向下空间有限,春节后随着积极因素的上修市场将逐步回温。

上投摩根基金经理陈思郁认为,短期市场也许还将筑底震荡,但在这个位置没有必要太过悲观。当前托底政策持续出台,市场对降息降准的预期也不断增强,政策底部已经出现,市场底和经济底也大概率随后到来。同时,陈思郁认为,今年市场不太容易有行业整体贝塔型机会,还是要抓住个股的超额收益的机会。

成长风格长期有望获得超额收益

具体到配置上,大成基金重点关注“大金融”及科技成长。大成基金称,过去几年大金融更多是α的机会,但今年随着政策放松的方向明确,将迎来α到β的整体性修复。尤其是随着近期行业、风格轮动速度加快,机构平衡仓位结构的意愿显著提升。大金融板块作为有自上而下逻辑支撑、同时也是“人少的地方”,正成为市场阶段性加仓的方向。

同时,以长打短,逢低布局科技成长。近期科技成长板块遭遇调整,主要受仓位、情绪、风格以及海外因素等的扰动,但后续调整空间或已有限。中长期,科技成长仍是共同富裕下高质量发展、做大蛋糕的必然选择。更是中美博弈大背景下,顺应迫切提升科技竞争力需求、摆脱“卡脖子”困境的最鲜明的时代主线之一。

在西部利得看来,稳增长有助于实现新旧产业的有序平衡,也有助于高成长行业的长期成长性。高端制造、数字经济、新能源产业等勾勒出的元宇宙、智能驾驶、绿色生态等未来生活让人心神向往,经济增长新旧动能切换,新动能正在迎来持续、发散的产业趋势。一方面相关产业在2022年依然有较高盈利增长能力;另一方面产业趋势正持续扩散,从终端需求向中上游环节演绎,高端设备、半导体材料等方向持续迸发新的投资机遇。

博时基金认为,后市仍将以结构性行情为主,可适当关注部分细分赛道龙头企业的投资机会,如军工电子、新能源汽车产业链、半导体设备材料&设计等。

不过,景顺长城股票投资部认为,成长风格估值虽然有所消化但仍在相对高位、仓位仍然不低,短期缺乏催化剂,可能相对受到抑制。“但全年来看,我们认为中下游的制造成长和消费仍然是值得重点关注的方向,长期来看有望获得好的超额收益。”

中欧基金亦表示,近期市场的下跌将A股估值分化的风险进行了集中释放,A股已逐步浮现再配置机会,尤其是对经济企稳主题较为敏感的可选消费、金融和基建投资等相关领域。

对于债券市场,上周央行超预期降息,叠加权益市场调整明显,债券利率普遍下行,从曲线形态看,短端利率下行幅度强于长端。央行降息之后,后续的主要关注点在于1月的信贷数据,策略上建议保持中性久期,短久期利率债及信用债仍有下行空间。