小心!历史上四次出现这一幕 美股均不幸陷入熊市……

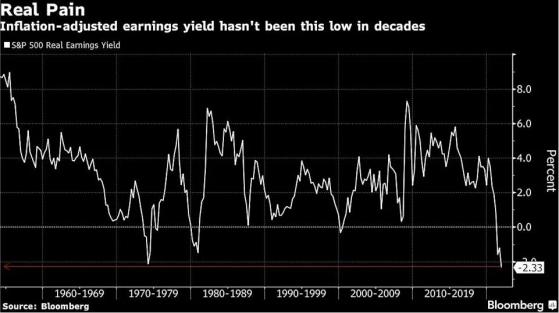

财联社(上海,编辑 潇湘)讯,随着市场对奥密克戎变异毒株的担忧情绪减弱,美国三大主要股指周三连续第三天上涨。不过,就在市场行情出现回暖之际,美银策略师却最新发出了一项严峻警告:美股的实际盈利收益率已经降至了74年来最深的负值水平,而在历史上仅有的四次跌入负值经历中,美股均不幸陷入了熊市……

以Savita Subramanian为首的美银策略师在周三报告中写道,标普500指数目前的实际盈利收益率为-2.9%,意味着如果公司业绩未能持续增长,那么投资者经通胀调整后将损失2.9%。而上一次,实际盈利收益率陷入负值的程度如此之深,还要追溯到1947年。

根据美银的统计,前四次实际盈利收益率为负的时候,美股均出现了熊市。

这四次经历分别是二战后的熊市、1970年代的“滞涨时代”、1980年代的“沃尔克冲击”和2000年的科技股泡沫。

通胀猛于虎 投资者该如何布局?

事实上,与眼下美股市场所经历的实际盈利收益率为负局面相印证的是,债券市场更是早已对此习以为常。一组数据显示,目前全球的实际国债收益率也已罕见地降至了-4.1%。

在过去半年,美国CPI已经连续六个月达到或高于5%,是美联储2%目标的两倍多,10月CPI同比涨幅更是来到“6时代”,创下31年新高。目前,市场普遍预期本周五将公布的美国11月CPI数据甚至有望进一步攀升,逼近7关口。

面对高通胀的局面,美银策略师在最新报告中正建议投资者在能源、金融和房地产等抗通胀板块寻求避险。

长期来看,美国银行一直看跌美国和欧洲股市,尽管这两边主要指数在最近几个月都创下了历史新高。该行策略师还表示,对未来12个月通胀率将从6.2%降至2.5%的预期可能过于乐观,这代表着40年来最急速的通胀下降。负实际盈利收益率正预示着市场的下行风险。

事实上,眼下基于高通胀等宏观基本面因素,看衰美股未来前景的并不止美银一家。

高通胀引发的连锁反应便是美联储可能在明年更为提前地采取加息行动。加拿大皇家银行资本市场美国股票策略主管Lori Calvasina周三也警告称,那些忽视更加鹰派的美联储的人,请后果自负。 “我们的策略师认为市场过于乐观。人们低估了到2023年的加息次数以及美联储最终可能达到的高度,”Calvasina在当天的一场直播活动中称。

Calvasina表示,应对美联储转变以及潜在的额外市场波动的最佳方式是投资价值型股票。

华尔街预测陷入重大分歧?

有意思的是,在上述市场悲观预测浮现的同时,不少华尔街则依然并未改变对明年美股的乐观基调。

瑞士信贷(Credit Suisse)首席美股策略师Jonathan Golub周四刚刚将对标普500指数2022年的目标位上调了200点,至5200点,理由是企业盈利前景改善,金融环境宽松。该公司还将2022年标普500指数的每股收益(EPS)预期从此前的230美元上调至235美元。其上调的前提是,明年美国政府不会提高企业税率。

摩根大通的首席全球策略师Marko Kolanovic团队近期也预计,随着明年疫情结束经济全面复苏,市场波动将会消退。

类似的戏剧性反差,正导致彭博调查的策略师预测相差程度,达到了十年来的第二高。到目前为止,受访策略师对标普500指数2022年的目标位横跨4400点到5300点,相距多达20%。

TD Prime Services董事Joshua Leonardi表示,“目前有更多的变量正在影响市场,无论是美联储的政策、通胀,还是疫情的摇摆不定,整体的宏观地缘政治环境给市场带来了更多的不确定性。”