打新“稳赚”!可转债连续8个月上市首日收涨 但高价参与风险仍需警惕

财联社(北京,记者 高萍)讯,今日上市的华翔转债收涨超30%,中签投资者再获不错收益。财联社记者统计发现,自去年6月以来上市的可转债,上市首日均实现收涨。这也意味着,若以收盘价计算,打新中签投资者稳赚。

2022年开年以来百元以下可转债消失,投资者参与可转债热情持续高涨。在业内人士看来,可转债作为重要的金融衍生品种,价格变动具备债基保底,向上有股权弹性的特征,可转债发行出现了较大规模的溢价,打新可以获取较高收益,受到越来越多投资者青睐。但值得注意的是,目前不少可转债估值并不便宜,高价参与可转债投资需要谨慎。

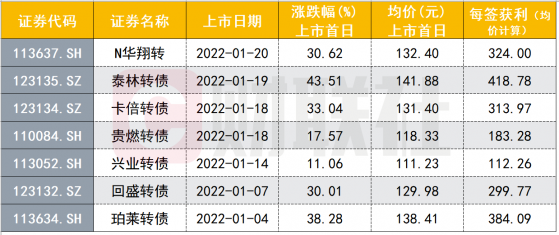

年内可转债上市首日平均涨超29% 每签获利最高超400元

根据东财Choice统计,2022年以来,共计有7只可转债上市,上市首日均实现上涨。其中,泰林转债当日涨幅最高,收涨43.51%;发行规模达500亿元的兴业转债上涨幅度相对最小,但也达到11.06%。

经计算,2022年开年以来上市的可转债,上市首日平均收涨幅度达到29.16%。若以上市首日的均价计算,2022年以来,投资者中一签(10张)可转债获利额平均为290.88元。从单只可转债上市首日中签投资者的获利情况来看,泰林转债中一签收益最高,达到418.78元。另外,华翔转债、卡倍转债、珀莱转债中一签收益均超过300元。

拉长时间线来看,财联社记者发现,可转债已连续8个月上市首日收涨。上一例可转债上市首日破发(跌破100元/张)还要追溯到2021年5月24日,中装转2当日上市收跌0.19%,但当日均价也超过100元。在此之前,2021年1月22日-2月19日,连续7只上市的可转债全部盘中破发或最低价约为100元。而自2021年6月以来,多只可转债上市首日涨超50%。诸如,隆华转债、川恒转债分别于2021年8月23日、9月23日上市,当日分别上涨57.31%、57.33%。

“可转债上市首日大面积收涨,说明市场对可转债的前景较为看好,愿意给予一定的溢价。”川财证券首席经济学家、研究所所长陈雳表示,与纯债券相比,可转债的违约风险更低,与股票相比,可转债的发行条件更为严格,相对挑出了一些优质的公司,所以可转债能够保证资产质量相对更为优质。但同时,可转债具有一定股票性质,可转债的破发与A股的市场表现密切相关,A股出现低迷时,破发的比例相对会增加。

11只可转债超300元 业内提醒高价参与风险

开年以来虽然A股市场表现并不亮眼,但可转债市场却出现罕见一幕,百元以下可转债消失。经统计,截至1月20日收盘,可转债超过300元的达到11只,其中3只超过400元。

“当前的可转债市场是一个运行良性、远景可期的市场,对于投资者来讲,随着当前市场对于全球经济形势的担忧加剧,可转债具备的抗风险属性将会更加受到投资者青睐。”陈雳表示。

“相比于股票,可转债具有期权特性:可转债随着正股几乎同步上涨,但在正股下跌的时候,可转债的“债底”特性使得下行空间有限。”上海证券研报认为,期权特性下,可转债表现出来的波动性和回撤都要低于股票。

但陈雳补充称,转债的价格与正股的走势有一定的趋同性,投资者也应关注到正股行业的估值环境,做好正股基本面的价值投资。

某公募固收部基金经理亦表示,须注意到可转债相对于股票的防守性,取决于可转债价格与其纯债价值的远近,即可转债价格越接近其纯债价值,在正股下跌时可转债价格的跌幅会越小。因此,在投资价格较高的可转债时,由于可转债失去了债底的支撑,投资者需要审慎评估正股下跌导致可转债价格下跌的风险。另外,需要注意强赎的风险,在参与可转债投资之前,充分了解可转债的回售触发价与赎回触发价格。

展望2022年可转债市场,东方金诚债券分析师曹源源认为,遵循正股市场逻辑,转债市场机会仍需把握政策主线和权益市场运行主线。其中,政策主线上,对于国家政策鼓励的“专精特新”、“双碳”及“新能源”、高端制造和国防军工等行业,在细分产业链上挖掘发债主体基本面较好、具有高成长性的转债;关注上半年稳增长政策持续发力对宏观经济预期改善和传统行业修复的影响。