都说要投奔“何公子”?月度涨幅60%,华泰柏瑞何琦三季报“敢说”而火,人称当下“敢赌”?

财联社12月11日讯(记者 黎旅嘉)随着港股本周强势收官,恒生指数再度逼近2万点大关,刷新阶段高价。而11月份以来,港股反弹的号角继续奏响。数据显示,截至本周收盘,恒生科技指数自低点反弹幅度更是超过50%。

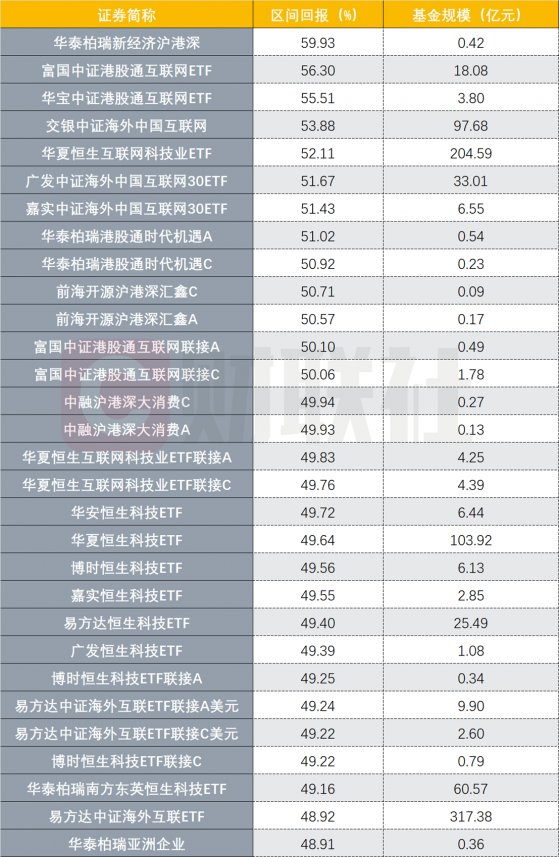

火热的港股行情也令部分港股主题基金业绩近期出现超跌反弹,多只产品11月以来涨幅超50%。其中,华泰柏瑞新经济沪港深11月以来回报高达59.93%,为表现最亮眼的一只港股相关主动权益类产品,这也令基金经理何琦的名字出现了更高的曝光,而他也一度因为三季报中的“强烈反思”引来市场关注。三季报中,何琦反思自己的投资理念和心态,坦称面对历史变局过于天真。不过这份报告随后也做了修正。

在ETF产品层面,阶段表现最好的富国中证港股通互联网ETF同期回报也高达56.30%。

值得注意的是,在近期净值大幅回升的港股相关主动权益类产品中,多为规模不足1亿元的“迷你基金”。例如三季度末华泰柏瑞新经济沪港深的规模仅有4158万元。其他一些高涨幅产品也有相似特征。

在亮眼表现的加持下,港股相关产品也受到资金热捧,部分产品也调整限额。不过,就在港股市场关注度提升之际,已有机构提示,需要注意港股市场短期可能出现的波动风险。但展望后市,看好港股市场的中长期投资机会也依旧是当前业内的主流声音。

港股主题类产品表现亮眼,何琦最抓眼球

据中信建投基金测算,上周,周度基金平均收益率从高至低分别为:港股基金、主动权益基金、指数增强型基金、转债基金、FOF及量化基金、混合债券基金、股票中性基金和纯债基金。

从区间数据上看,港股相关产品的业绩可谓相当惊艳。据不完全统计,11月以来,至少有近200只(A/C分开计算,下同)港股相关产品的阶段回报超过30%;而13只阶段回报超过50%的产品更悉数含“港”。

数据来源:Wind港股产品亮眼,华泰柏瑞新经济沪港深11月以来回报高达59.93%,又成为亮眼中最亮眼的主动权益类产品。有网友微博调侃称,“蔡公子再见,我们来投奔何公子。”

从华泰柏瑞新经济沪港深的三季度重仓来看,分别为中信建投证券、中金公司、广汽集团、中信证券、绿城中国等,有观点认为,这只基金应该在三季度后有了明显的集中性调仓行为。

图片来源:华泰柏瑞新经济沪港深混合2022年第3季度报告不过在三季报中,何琦也明显看好港股,市场在三季度可能会面临诸多的不确定性,而现在已经到了市场情绪极为低落的时刻,我们判断,港股可能已经见底,后续大概率会震荡上行。同时,他提到,展望四季度,市场会迎来布局的好时机。

值得注意的是,在近期净值大幅回升的港股相关主动权益类产品中,多为规模不足1亿元的“迷你基金”。如三季度末华泰柏瑞新经济沪港深的规模仅有4158万元,华泰柏瑞港股通时代机遇的同期规模也仅有7741万元,而前海开源沪港深汇鑫的同期规模更是仅有2560万元。

ETF产品层面,阶段表现最好的富国中证港股通互联网ETF同期回报也高达56.30%。紧随其后的华宝中证港股通互联网ETF华夏恒生互联网科技业ETF、广发中证海外中国互联网30ETF、嘉实中证海外中国互联网30ETF的同期回报也均超过50%。

事实上,进入四季度,资金争相涌入港股相关主题ETF。在各类ETF中,恒生科技指数ETF吸金能力惊人。11月,恒生科技指数的月度涨幅为33.15%。“恒生科技指数ETF在11月成交额创下阶段性新高。机构投资者普遍选择用ETF做趋势性交易与对冲。”某港股分析师就表示。

不难发现,资金正源源不断布局恒生科技主题ETF。数据显示,截至12月7日,四季度以来大成恒生科技ETF(QDII)获得净流入11.8亿份,华夏恒生科技ETF(QDII)获得净流入102.5亿份。

在资金热捧背景下,12月8日,华夏基金也发布旗下关于华夏恒生互联网科技业ETF发起式联接(QDII)申购及定期定额申购及转换转入业务限额的公告。

图片来源:华夏基金管理有限公司关于华夏恒生互联网科技业交易型开放式指数证券投资基金发起式联接基金(QDII)调整申购、定期定额申购及转换转入业务限额的公告华夏基金公告称,为了保障基金投资运作的稳定性,决定对华夏恒生互联网科技业ETF发起式联接(QDII)限购额度进行调整,单个投资人单日累计申购(含定期定额申购)及转换转入的合计申请金额申购额度调整至不超过100万元。

看好港股中长期投资机会

前海开源基金首席经济学家杨德龙表示,近期QDII基金收益率大涨,主要和美股在近期出现反弹以及港股大涨有关。其中,港股在11月后出现一波强劲上攻,以致投资港股的QDII基金近期表现相对突出。

从近期港股行情演绎来看,地产、互联网、医药等板块轮番表现。根据披露的季报显示,三季度末,11月以来回报率最高的华泰柏瑞新经济沪港的前十大重仓股中也恰有多只金融、地产、医药和科技股。依次为:中信建投证券、中金公司、广汽集团、中信证券、绿城中国、阿里健康、微盟集团、舜宇光学科技、思摩尔国际、广发证券,持仓比例合计占基金资产净值的比例为57.21%。不难推测,正是上述板块使得该基金能够在短期内扭转业绩。

兴业证券全球首席策略分析师张忆东分析称,此前港股熊市呈现“戴维斯双杀”,行情调整的幅度和时间长度均已属于历史罕见。按照收盘价算,本轮恒指自2021年高点截至2022年10月31日已下跌53%,调整时长已超过1998年以来的历次熊市。

站在当前的节点,展望港股市场,张忆东认为,2023年将见证港股的春天回来,港股将迎来中国开放、经济复苏、美长债利率回落的做多窗口期。

正是出于对港股后市的看好,不少知名基金经理纷纷在三季度抄底港股。例如,兴证全球基金经理谢治宇管理的兴全合宜混合(LOF)的港股投资市值占基金资产净值比从今年一季度末的26.44%提高至三季度末的32.40%。三季度,该基金加仓快手-W、华润啤酒和舜宇光学科技。近一个月来,兴全合宜混合(LOF)涨幅超12%。

丘栋荣也在三季报中表示,看好港股中以资源、能源为代表的价值股、部分互联网股和医药科技成长股。在他看来,这些股票估值便宜、经营稳健且受益基本面持续改善、政策预期改善。三季度末,丘栋荣管理的中庚价值领航的港股投资市值占基金资产净值比为41.26%。

但正如张忆东所强调的,2023年港股并非轰轰烈烈的大牛市,行情仍有颠簸。事实上,由于港股短区间内大幅上涨,已有机构提示需要注意港股市场短期可能出现的波动风险。

例如,有基金公司投研人士就提示,当前期港股市场在快速反弹后出现震荡甚至阶段回调,并不意味着彻底逆转港股市场估值的修复趋势,当前港股市场的估值优势、政策加码预期以及美联储紧缩步伐大概率趋缓等都有望成为市场下行风险的“缓冲垫”。

但当前看好港股市场中长期投资机会依旧是业内的共识。如博时基金经理万琼就表示,目前来看,港股市场呈现出非常明显的低估值和投资性价比,长期投资价值显著。不同的资产收益风险特征有差别,例如股票指数呈现高收益、高波动的特征,股票类的香港资产和A股资产之间的相关性低一些。“建议投资者在做权益类资产配置的时候,可以把眼光放得更宽一些,在全球范围内选择资产去做配置,降低投资组合的风险。 ”万琼表示。

针对后市,建信基金就建议投资者重点把握超跌成长与经济复苏两大方向。一方面,新能源景气度高涨的背景下,港股新能源公司的增加有望为板块内的收益挖掘提供更多选择;另一方面,随着集采规则影响的减弱,创新药有望成为医药投资的主旋律。港股创新药标的全、估值低、弹性大,该机构建议重点研究布局。同时,消费、汽车、互联网和地产等行业受益于经济复苏,该机构认为也值得重点关注。