募资缩水百亿重启再融资,粤开证券50亿定增成功率几何?溢价近两成,市场人士提多重疑虑

财联社8月1日讯(记者 高艳云),时隔仅两个多月,新三板挂牌券商粤开证券重启定增,但募资额缩水幅度高达百亿。

7月29日,粤开证券发布公告称,公司于28日召开第四届董事会第二次会议,审议通过《关于的议案》,预计募集资金总额不超过50亿元,发行数量不超过30.30亿股。

本次定增募资额缩水严重,公司两个月前终止的定增募资额一度高达150亿元,此次定增能否顺利成行?

市场人士提出三点疑虑,一是尽管募资额远低于此前,但拟发行的股价远高于最新收盘价,溢价率达18.71%;二是发行对象是否确定,这是发行成功与否的一个关键;三是公司业绩差强人意,公司营收下降两成、净利润下降近九成,其扣非净利下降之大,更是远超想象。

定增募资50亿,缩水严重

议案显示,粤开证券拟发行股份价格为每股1.65-1.93元,最终定价将按照经有权国有监督管理机构备案的资产评估报告出具的评估结果确定。

上述发行价远高于其在新三板市场股价,截至上述公告日即7月29日收盘,粤开证券股价收报1.39元。以上述发行价最低价1.65元计算,溢价幅度为18.71%。

根据公告,本次发行属于发行对象未确定的发行,发行对象目前尚未确定。

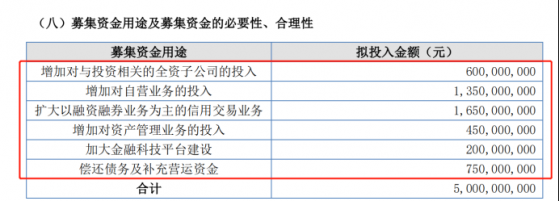

本次募集资金的用途方面,分别为增加对与投资相关的全资子公司的投入金额为6亿元,增加对自营业务的投入的金额为13.5亿元,扩大以融资融券业务为主的信用交易业务的投入金额为16.5亿元,增加对资产管理业务的投入的金额为4.5亿元;加大金融科技平台建设的投入金额为2亿元;偿还债务及补充营运资金的投入金额为7.5亿元,其中偿还债务的金额不高于4亿元,补充营运资金的金额不高于3.5亿元。

相对此前的150亿元定增,此次定增募资缩水严重仅有,此前的三分之一,粤开证券为何坚定推进定增?目前来看,公司定向发行股票以增加资本,主要是为其上市做准备。

粤开证券于今年5月正式出台2022-2024三年发展行动规划,公司拟经过三年的努力,实现公司综合实力进入行业腰部,特色业务位居行业领先;全面加强风控合规管理,提升ROE,推进定增、债权融资等项目,增强资本实力,同时做好IPO前的中介辅导、规范整改等工作,力争在2023年正式申报IPO。

150亿元大定增落空始末

约两个多月之前,粤开证券超过百亿级别的大定增一度落空,引发市场热议。

5月19日,粤开证券发布公告称,决定终止2021年发起的股票定向发行申请。

对于定增终止的原因,粤开证券称,因市场融资环境发生较大变化,结合公司实际情况、市场环境等多方面因素考虑,公司拟对融资方案进行调整和优化,决定终止本次股票定向发行。

去年6月10日,粤开证券审议通过2021年第一次股票定向发行议案。议案显示,粤开证券预计募集资金总额不超过150亿元,将主要用于投资与交易类业务、信用交易业务、资产管理业务等业务活动发展,以及偿还次级债及其他债务等。

同年8月11日,粤开证券定增申请获得证监会受理。

两个月之后,同年10月20日,证监会对粤开证券出具《中国证监会行政许可申请中止审查通知书》,决定中止对该行政许可申请的审查。

粤开证券表示,因公司被立案调查,证监会决定中止对其定增申请的审查。据此前公告显示,粤开证券在山东胜通集团发行债券承销业务中涉嫌未勤勉尽责,被证监会立案调查。

4月7日,证监会对粤开证券出具《中国证监会行政许可申请恢复审查通知书》,决定恢复对其定增行政许可申请的审查。

然而,就在公司收到恢复审查通知书一个多月后,粤开证券便主动终止定增。

营收降两成,净利降近九成

就在公司重启定增之时,公司同时披露了今年上半年业绩。

7月29日,粤开证券发布2022年半年度报告,今年上半年,公司实现营业收入4.11亿元,同比下降19.61%;实现归属于挂牌公司股东的净利润为0.19亿元,同比减少85.78%;归属于挂牌公司股东的扣除非经常性损益后的净利润为亏损3823.10万元,同比减少128.90%。

对于业绩下滑原因,粤开证券表示,主要因证券投资收益同比大幅下降,营业收入下降。

分业务条线来看,今年上半年,公司信用业务产生的利息净收入为1.66亿元,同比增22.23%;手续费及佣金净收入为2.31亿元,同比增3.79%;投资收益为0.67亿元,同比下滑18.97%;公允价值变动收益为亏损0.70亿元,同比下滑206.40%;其他收益0.17亿元,同比增232.06%。

对于公司2022年下半年工作计划,粤开证券表示,公司将全力推动本次定向增发的相关工作,积极开展投资者引入相关工作,增强投资者信心,落实增资扩股目标。