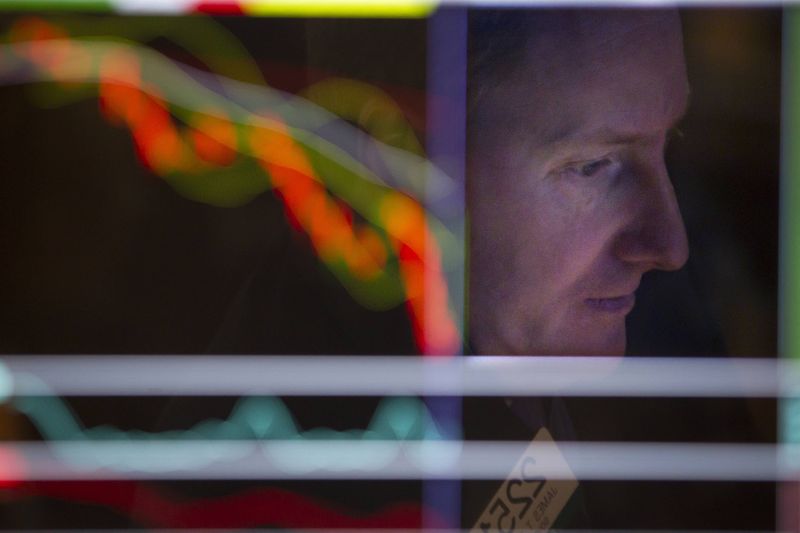

© Reuters. 发行遇冷还是实属难得?董承非首批产品单日募集近7亿,一线销售知冷暖:部分渠道一周权益类仅卖数百万

财联社5月9日讯(记者 沈述红)顶流基金经理哪怕离开公募界,其一举一动也依旧为关注焦点,董承非便是如此。

5月9日,董承非首批新产品睿郡承非系列产品在多个渠道开售。财联社记者从渠道人士处获悉,该产品首日募集规模已近7亿元。其中,招商银行、兴业银行和中信银行三家渠道募集规模均超过了1亿元,平安银行、兴业证券、中信证券等渠道募集规模也在数千万元级别。由于该批产品募集截止日为5月13日,渠道人士认为上述募集规模还将不断被突破。

7亿的单日募集规模,在当下的市场究竟算好还是坏,是发行遇冷还是实属难得?有不少声音将其归为“遇冷”,也有不少渠道人士认为“太不容易”。倘若与2020年、2021年动辄百亿元的募集规模相较,“7亿”的确称得上“遇冷”。但据一位大型券商渠道人士观察来看,当下权益产品半日卖3亿,一日卖7亿,已然很不错。据他了解,不少代销渠道今年以来主动权益产品销售额萎缩非常严重,部分渠道一周主动权益产品的销量超过千万元就很不错了,还有一些代销渠道一周主动权益产品仅为百万元级别。

日前的数场线上交流中,董承非表示自己对今年市场仍然抱有一定信心,现在是选未来机会的阶段,如果选得好,经过耐心等待,终会有所收获。不过,他认为,未来很长一段时间属于过渡期、低回报期。

从长周期看,董承非一直关注硬科技板块。短期而言,他看好一些与宏观经济走势弱相关、没有杠杆、深度价值的股票。他同时表示,自己也会关注市值100-1000亿中偏成长的公司,这些公司会有一些细分领域的机会涌现。

董承非不建议非专业投资者此时卖出。在他看来,投资最忌讳的是高买低卖。这时候投资者一定要管理好自己的情绪,否则有可能掉在坑里。从资金角度,董承非认为这轮行情是通过公私募基金大扩容的方式进入到市场的。目前为止,这些资金都还没有离开市场。

单日募集近7亿,此前承诺自购4000万

作为今年1月下旬正式离开公募行业的顶流基金经理,董承非的动向一直为业界关注。2月14日,董承非从业资格证书从兴全基金变更至百亿私募睿郡资产,成为其合伙人兼首席研究官,昔日“兴全三剑客”杜昌勇、王晓明、董承非再聚首。而此前,他已效力兴全基金近19年,担任基金经理的时间也接近15年,管理规模一度超600亿元。

5月9日,董承非“奔私”后首批新产品——睿郡承非系列产品在招商银行、兴业系、中信系、平安银行等多个渠道开始发售。财联社记者从渠道人士处获悉,该产品上午半天募集规模约3亿元,首日募集规模则近7亿元。

其中,招商银行、兴业银行和中信银行三家渠道募集规模均超过了1亿元,平安银行、兴业证券、中信证券等渠道募集规模也在数千万元级别。由于该批产品募集截止日为5月13日,渠道人士认为上述募集规模还将不断被突破。

本次发行“睿郡承非系列新产品”,董承非自己也进行了大手笔跟投。5月6日,睿郡资产公告称,董承非拟自购不少于4000万元新基金。

发行寒冬在持续:个别代销渠道主动权益产品单周销售仅百万

7亿的单日募集规模,在当下的市场究竟算好还是坏?

倘若与2020年、2021年动辄百亿元的募集规模相较,“7亿”的确称得上“遇冷”。不过,一位大型券商渠道人士透露,如今的主动权益产品发行市场之冷淡是其近三年来从未见过的现象,半日卖3亿,一日卖7亿,已属不易。

“现在的权益产品发行情况是,一月比一月艰难,一日比一日艰难。”据他了解,不少代销渠道今年以来主动权益产品销售额萎缩非常严重,部分渠道一周主动权益产品的销量超过千万元就很不错了,还有一些代销渠道一周主动权益产品仅为百万元级别。

他表示,以如今的市场状态而言,哪怕是其他明星基金经理发行新产品,也难出爆款,“相对于权益产品,固收类产品卖得更好一些,不少头部代销机构今年也在发力固收类产品。”

另一位私募代销渠道人士也感慨于当下主动权益产品发行市场的艰难。以其所在的机构为例,2020年、2021年的基金发行中,他所在的机构就代销过不少单日募集逾百亿的“日光基”,并创下过单个公司募集数十亿元,以及单个营业部募集数亿元的纪录。但今年以来,权益发行市场日趋严峻,当下基金募得上亿元在公司已许久未见。

“3月份还有知名私募机构发行新产品一周募集三十来亿,4月、5月这种情况基本上就没有了。”他说道。

不过,他也很理解投资者认为董承非旗下新产品发行不达预期的想法。在他看来,这在侧面反映了目前市场观望情绪浓厚,投资者信心普遍不足的现状,种种因素都对产品销量造成了影响。“但他能在这个背景下坚持发产品,应该有自己的考量和布局意向,并且也做好了相应准备,如短期内‘不受捧’等。”

董承非:资金尚未离开市场,聚焦100-1000亿市值股

2003年,董承非加盟兴全基金,2007年1月开始管理组合。15年管理组合的生涯中,在几次大的市场波动中,董承非运用择时取得了不菲的收益。

而能够危险时迅速减仓、看好时重拳出击的背后,是董承非基于投资理念形成的策略驱使与市场给董承非打的“价值型选手”标签不同的是,董承非将自己定义为“策略型选手”。基于风险收益配比,他构建出了自己的策略体系,也即:选股策略、择时策略、套利策略和另类策略。

作为一位非常主动安全边际,并对未来不确定性保持敬畏的投资老将,董承非在日前的数场线上交流中,分享了自己对投资的思考和对当下市场的看法。他对今年市场仍然抱有一定信心,现在是选未来机会的阶段,如果选得好,经过耐心等待,终会有所收获。不过,他认为,未来很长一段时间属于过渡期、低回报期。

董承非表示,往后面看,影响市场的因素很多,包括政策面、资金面等,其中业绩是非常重要的变量。他认为,2022年的业绩整个趋势肯定是往下走的,但具体会变成什么情况,每个专业投资人都在不停调整自己的预期。其实大家对于今年各方面业绩增速处于下降的状况已经做好了准备,但是到底下降到什么程度,每个人都没有底。

从长周期看,董承非一直关注硬科技板块。短期而言,他看好一些与宏观经济走势弱相关、没有杠杆、深度价值的股票。他同时表示,自己也会关注市值100-1000亿中偏成长的公司,这些公司会有一些细分领域的机会涌现。

在港股互联网板块,他认为,虽然政策最差的时候已经过去,板块处于底部区域已经很明确,但互联网红利期已结束,行业将由原来的成长型行业转变为成熟行业,以前可以变现的很多业务受到了限制和约束,整体发展潜力不如以往。而这,势必会让这一领域面临投资者切换的过程。

不过,他不建议非专业投资者此时卖出。“非专业投资者没有精力一直关注市场,没有办法离市场那么紧,信息要传达到非专业投资者耳中,需要半年到一年的时间。”董承非说,投资最忌讳的是高买低卖。这时候投资者一定要管理好自己的情绪,否则有可能掉在坑里。

在他看来,市场90%的时候是没办法判断的,可能只有不到10%的时间有明确的观点,但不幸的是,现在市场的状况就属于90%的区间里,很难作出明晰的方向性判断。

从资金角度,董承非认为这轮行情是通过公私募基金大扩容的方式进入到市场的。现在公募基金规模有10万亿,而私募的规模也有七八万亿,虽然历史上他也曾遇到过公私募扩容,但是早年的规模跟现在比可以说是小巫见大巫。

他表示,目前为止,这些资金都还没有离开市场。从公募数据来看,1、2月依然呈现净申购的情况,北向资金在过去5年流入量非常大。2022年截至3月初,北向略微有些反向流出,但这反向流出与前几年的流入比几乎可以忽略不计,北向资金可以看成一个平稳的状况。此外,中国现在可投资的渠道的无风险收益率下降很多,真正无风险收益率不到3个点,场外投资机会欠缺。因此,到目前为止资金仍然没有离开市场。

转载请注明:发行遇冷还是实属难得?董承非首批产品单日募集近7亿,一线销售知冷暖:部分渠道一周权益类仅卖数百万 | 美股百科