券商渠道“优势时刻”:一季度公募保有下滑,券商渠道反增21%,权益类华泰超中信,东吴、中银、东莞黑马冲出

财联社4月30日讯(记者吴昊,黄靖斯)2022年一季度公募保有规模百强名单最新放榜,在基金发行遇冷、代销普遍哑火的逆境下,券商公募保有呈现了一定优势。

一是上榜家数重回51家,环比新增5家,与去年二季度最高纪录持平;二是保有规模上,在总体权益(-8.55%)及非货保有规模(-5.31%)双双下滑的同时,券商渠道逆势上扬超20%,大幅跑赢行业;三是榜单中近七成券商实现了保有规模的环比上升,似乎摆脱了上年保有规模“节节败退”的境况;四是权益类Top20机构中,环比增长的有且只有4家券商,分别是中信证券、华泰证券、广发证券和招商证券。

全渠道来看,百家排名中,银行渠道有26家,保有规模3.25万亿,占比达54.95%,规模下滑14.24%;三方23家为1.47万亿,占比24.82%,规模下滑13%;券商51家,规模1.14万亿,占比达19.24%,规模增长21.63%;其他渠道6家,规模588亿,占比达1%,规模增长6.67%。

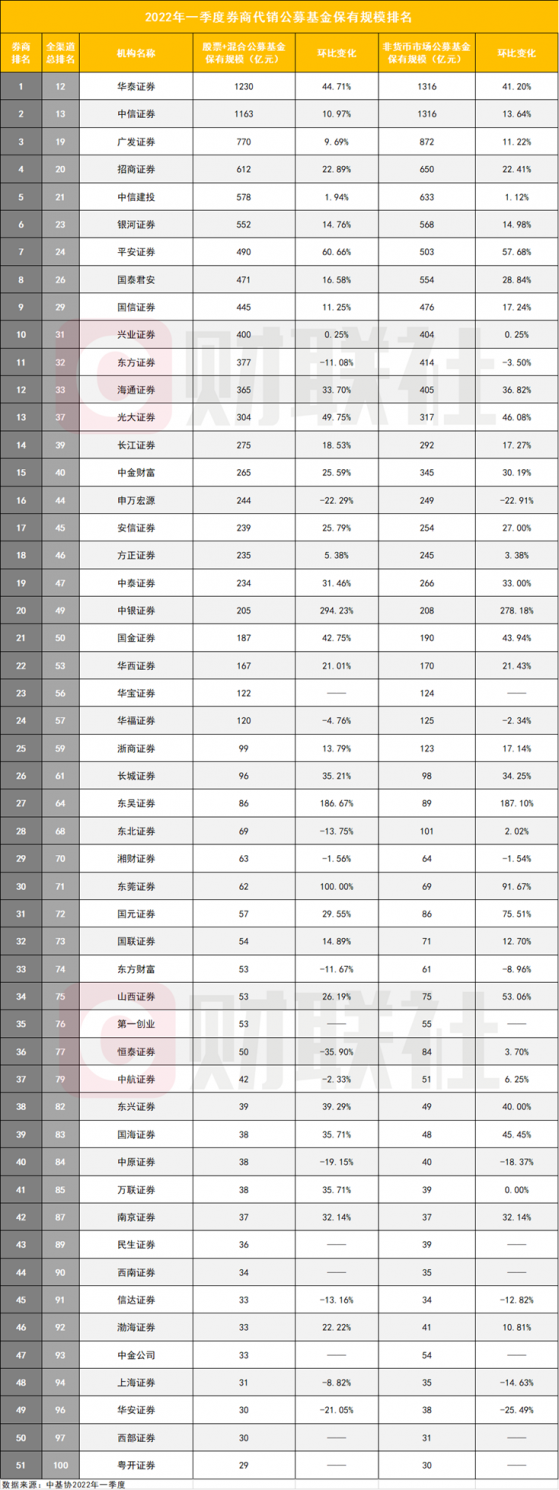

券商之间也出现剧烈洗牌,华泰证券成头部券商最大黑马,权益类保有规模1230亿元反超中信证券,成为券商代销保有新“一哥”,中信证券以1161亿元退居第二;在非货基金保有规模上,华泰证券则与中信证券并列第一,保有规模均是1316亿元。随着华泰证券的“上位”,权益及非货保有规模超千亿的券商也双双增至2家。

非货保有规模Top10券商分别是:华泰证券(1316亿元)、中信证券(1316亿元)、广发证券(872亿元)、招商证券(650亿元)、中信建投(633亿元)、银河证券(568亿元)、国泰君安(554亿元)、平安证券(503亿元)、国信证券(476亿元)、东方证券(414亿元)。

不仅冠军宝座发生更迭,今年一季度排位座次的角逐也较过往更为激烈,仅观察券商渠道内的排位情况,共有35家券商的座次发生变化,占比超过七成。名次跃升最快的是东吴证券,环比上升13个位次,中银证券、东莞证券、平安证券、国海证券同样进步较大。而另一边,则有19家券商出现排名下滑,华安证券、恒泰证券、上海证券名次明显滑坡。

51家券商进百强,7家新入围

经过上年连续四季度的较量,券商上榜的家数终于又重回2021年二季度的“高光时刻”,共有51家券商登上百强。

与去年四季度相比,今年一季度共有7家券商新入围,分别是华宝证券、第一创业、民生证券、西南证券、中金公司、西部证券、粤开证券。

不过这当中,除了西部证券是真正意义上的新面孔,一季度权益保有规模30亿元、非货保有规模31亿元,位居券商渠道50名、全渠道97名。其余6家券商均曾在去年登上过百强榜单,例如第一创业和粤开证券是在去年四季度才暂别百强。

有新入围者,自然又少不了遗憾挥别者。环比上季度,上榜券商中少了国都证券与财通证券的身影。其中国都证券已是去年连续四季度的“元老”,但保有规模却在去年二季度后遭遇连续下滑。2021年四季度,国都证券权益保有规模25亿元、非货保有规模27亿元,位居榜单的最末位,而本季则跌出榜单。

相较之下,财通证券的“落榜”则颇有些意料之外。2021年,财通证券连续四个季度跻进百强,且排名基本稳定在券商渠道的30余名、全渠道70余名的位置。2021年四季度,财通证券权益类保有规模45亿元,环比下滑19.64%,非货保有规模51亿元,环比下滑17.74%,位居券商渠道32名、全渠道76名。

华泰反超晋升新“一哥”,东方首次跌出前10

券商间上演的“洗牌战”是本次百强榜单中的另一大焦点。

这其中当属华泰证券最受瞩目,一季度权益保有规模1230亿元反超中信证券,成为券商代销保有新“一哥”,中信证券以1161亿元退居第二;在非货基金保有规模上,华泰证券则与中信证券并列第一,保有规模均是1316亿元。随着华泰证券的“上位”,权益及非货保有规模超千亿的券商也双双增至2家。

不仅冠军宝座发生更迭,今年一季度排位座次的角逐也较过往更为激烈,仅观察券商渠道内的排位情况,共有35家券商的座次发生变化,占比超过七成。

这当中排名上升最多的是东吴证券,以权益保有规模86亿元、非货保有规模89亿元位居第27名,环比上升13个位次。而如果加上其在全部100家机构中的排名变化来看,则实现了25个位次的上升至第64名。

中银证券、东莞证券的排名则实现9个位次的上升,分别至第20名和第30名,其中中银证券在全渠道的排名还实现21个位次的上升至第49名;东莞证券的全渠道排名则提升17个位次至第71名。

另外,平安证券、国海证券则分别实现在券商渠道内排名的5个位次的上升,其中平安证券提升至第7名,国海证券提升至39名。同时,两家券商在全渠道的排名也均实现12个位次的上升,分别提升至第24名和第83名。

而另一边,则有19家券商出现排名下滑。其中华安证券下滑了13个位次,为券商中排名下降最多,目前其排在券商渠道第49名、全渠道第96名;恒泰证券与上海证券则分别下滑11个、10个位次,分别降至第36名(全渠道77名)、第48名(全渠道94名)。

此外在权益类Top20券商中,申万宏源、东方证券的排名下滑最多,分别环比下降5个、4个位次,至第16名和第11名。这是申万宏源与东方证券自2021年以来,首次掉出前15名和前10名。

近七成券商保有环比上升

除去一季度新上榜的7家券商,本次上榜的另47家券商近七成实现了保有规模的环比上升,似乎摆脱了上年券商保有规模“节节败退”的境况。

其中权益类基金保有方面,中银证券、东吴证券、东莞证券均实现了倍式增长,尤其是中银证券一季度权益类保有规模205亿元,环比增长294.23%,为所有上榜券商中增速最快。

不仅如此,排在前10名的券商中,绝大部分都保有规模都保持着两位数以上的环比增长。例如一季度权益保有规模反超“四季冠军”中信证券的华泰证券,权益类基金保有规模就实现环比上升44.71%至1230亿元,非货币基金保有规模环比上升41.2%至1316亿元。

平安证券保有规模增速在前10券商中居首。一季度权益类基金保有规模达到490亿元,环比增长60.66%,非货币基金保有规模达到503亿元,环比增长57.68%。

此外,招商证券一季度权益类基金保有规模也实现环比增长22.89%至612亿元,非货币基金保有规模则实现环比增长22.41%至650亿元。

不过与此同时,也有12家券商权益类保有规模下滑,这之中又有9家的权益与非货保有规模双双下滑,包括申万宏源、华安证券、中原证券、信达证券、东方财富、东方证券、上海证券、华福证券、湘财证券。

恒泰证券权益类保有规模下滑幅度居前,一季度权益类基金保有规模50亿元,环比下滑35.9%,不过非货保有规模则环比上升3.7%至84亿元,同时,恒泰证券也是51家上榜券商中“含权益率”最低的券商,权益保有规模占非货保有规模的比重仅59.52%。

申万宏源在一季度保有规模则呈现20%以上的环比下滑,其中权益类保有规模244亿元,环比下滑22.29%;非货基保有规模249亿元,环比下滑22.91%。

东方证券则是上榜的保有规模前15名券商中,唯一一家呈现保有规模出现下滑的券商。一季度权益类保有规模377亿元,环比下滑11.08%;非货基金保有规模414亿元,环比下滑3.5%。

券商保有逆势上扬超20%,行业集中度下降

基金发行降温,代销渠道“同此凉热”早在意料之中,一季度全渠道权益类公募基金保有规模59087亿元,环比下滑8.55%;非货保有规模为78841亿元,环比下滑5.31%。

相比之下,银行及第三方渠道明显更“受伤”,其中银行总体权益类保有规模骤降14.24%,下滑幅度最明显;第三方渠道次之,环比下滑13%。非货保有方面,银行渠道保有规模下挫12.46%同样最“受伤”,第三方渠道则下滑4.60%。

值得一提的是,在行业普遍遭遇“代销难”的困境下,券商及保险/基金子公司渠道逆势上扬。这其中,券商权益、非货保有更是大增超过20%,环比增长幅度分别达到21.63%和22.80%,保险/基金子公司则分别环比增长7.50%和6.67%。

在行业整体齐头并进的态势下,券商渠道头部的集中度却进一步弱化。其中,权益基金保有量方面,CR5(券商渠道权益类基金保有量排名前五者所占渠道内份额,下同)为38.3%,环比减少0.7个百分点;CR10为59.0%,环比减少1.5个百分点。非货基金保有量方面,CR5为38.4%,环比减少1.3个百分点,CR10为58.5%,环比减少2.5个百分点。

券商基金保有规模为何走出独立的上扬曲线,这背后原因值得打上一个问号,统计口径是否变化再次引发关注。据某头部券商非银分析师透露,一季度中基协在统计口径上重新算上了场内基金的保有规模,“目前和行业了解的情况是,统计数据的时候把场内的部分全部加入了。”记者与另一头部券商代销负责人确认的情况同样是,统计时权益及非货两项数据均包括了全量的ETF保有规模。

此外同样值得关注的是,权益类保有Top20机构中,环比增长的有且只有4家券商,分别是中信证券、华泰证券、广发证券和招商证券。中金公司非银团队对此的表示,主要由于口径调整下在场内基金具备优势的券商提升或更为明显。

转载请注明:券商渠道“优势时刻”:一季度公募保有下滑,券商渠道反增21%,权益类华泰超中信,东吴、中银、东莞黑马冲出 | 美股百科