中资在港券商遭遇业绩滑铁卢,海通国际2021年利润大降八成,中信证券意外缺席披露

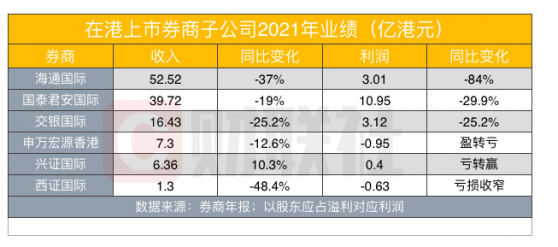

财联社(深圳 记者,成孟琦)讯,3月28日,包括海通国际在内的5家在港上市中资券商子公司同日披露业绩,再加上之前已发布业绩的交银国际,2021年中资在港券商上市子公司交出成绩单,几乎全部面临营收与净利润下滑的命运。其中海通国际利润下滑84%,成为降幅最大的券商。

值得注意的是,除以上6家外,还有两家虽未单独上市却常参与国际业务比拼的券商。华泰证券年报显示,国际业务实现了连续两年的高速增长,2021年其国际业务收入更是创下63亿历史新高,同比增61.5%。令人意外的是,“券业一哥”中信证券却未在年报中单独披露国际业务营收。

2021年,香港资本市场表现惨淡,恒指全年跌超14%,恒生科技指数全年累跌33%;中资美元债价格指数降38%;香港IPO市场融资金额按年跌19%,全球排名跌至第四。在港中资券商上市子公司的收入渗淡也全在意料之中。

债券类资产净值下跌成为去年在港中资上市券商子公司收入大幅下降的共同原因。中泰国际研报提到,去年香港权益及固收产品收益均表现不佳,港股表现惨淡,多个采取高周转高杠杆模式民营房企离岸美元债出现违约,全年高收益地产美元债回报率达到-27.6%,这给参与做市及投资的在港券商带来很大挑战及压力。

2022年在港券商仍持续面临压力。受俄乌冲突、美国加息、本土疫情以及部分中概股退市风险上升等原因,22年第一季度,港股创出六年新低,高收益美元债跌势难止,中泰国际认为,在港中资券商交易与投资板块收入仍会出现大幅缩水。

6家中资在港券商披露业绩,2022年考验加剧

具体看来,国泰君安国际2021年度收入为39.72亿港元,同比降19%;归股东利润达10.95亿港元,下降30%;拨备减值下降39%至2.21亿港元。

海通国际全年收入52.52亿港元,同比降37%;股东应占溢利3.01亿港元,同比大降84%。在已公布业绩的6家香港上市中资券商子公司当中,海通国际的营收排名第一。

申万宏源香港2021年收入7.30亿港元,同比下降12.6%;股东应占亏损9575万港元,上年同期溢利1.76亿港元;每股基本亏损6.13港仙。

申万香港解释,收入下降主要源于下半年境外中资美元债券市场疲弱的表现,拖累了机构服务及交易业务。2021年,集团由盈转亏,其原因主要是机构服务及交易业务的债券类产品预期信用损失拨备进一步增加所致,而该预期信用损失并非实际已发生损失。

另外两家小型上市中资券商子公司西证国际与兴证国际却一个亏损有所收窄,一个扭亏为盈。

西证国际证券2021年全年营业额1.3亿元,按年跌48.4%。亏损收窄至6378.6万元,上年同期蚀1.38亿元;每股亏损1.742仙。

兴证国际去年全年营业额6.36亿元,按年升10.3%。亏转盈赚4009.36万元,上年同期蚀4.93亿元;每股盈利1仙。

海通国际业绩滑坡样本,在港中资券商普遍窘境

2021 年,海通国际收入52.52亿港元,净利润3.01亿港元。截止2021年12月31日,海通国际总资产规模为1050亿港元,较年初下降28%。杠杆率由2020年底的4.45倍下降至3.33倍,为2012年以来的最低水平。

当中,佣金及手续费业务收入32.57亿港元,创历史最高纪录,成为营收的主要来源。而受下半年市场波动影响,海通国际的年度股东应占溢利同比下滑约84%。交易及投资收入大降92%至2.5亿港元。

海通国际表示,利润减少主要由于集团持有的若干投资基金的净值受第四季度市场波动影响而显着下降。

中泰国际研报指,海通国际全年净利润骤降 84%,逊于市场预期,主因为持有的若干投资基金净值受 21 年 Q4 市场波动影响而下降。中泰认为海通国际来自机构服务及交易业务的债券类资产净值按公平值计量大幅下跌是主因,造成交易及投资收入出现大额亏损,利息收入亦受市况下跌及贷款融资规模缩降影响至少下降 50%;佣金及手续费则收入保持稳定。

海通国际哪些业务可圈可点?

海通国际2021年费类及利息收入总额达49.98亿港元,占收入的95%。海通国际表示费类及利息收入可覆盖总成本且产生盈余,标志着费类业务转型升级取得阶段性成果,且盈利模式日渐稳固。

同时,海通国际近年来在向以提升费类业务的 3.0 发展模式转型,费类收入32.57亿港元,占总收入的 60.8%,当中增幅最显着的是企业融资,实现费类收入 17.81亿,较去年同期的13.17亿港元同比增 16.8%。然而前三季度的企业融资费累收入曾大增46%,无法维持增速主要由于下半年港股新股数量和筹资额下降明显。

另外,资产管理与环球市场2021年的费累收入皆实现了正增长。资产管理分类收入为3.84亿港元,同比增3.7%;环球市场费类收入为5.9亿港元,同比增27.7%。但过去一年曾发力的财富管理业务,因为处于向家族办公室业务转型和投入期,费类收入为 5亿港元,同比降近30%。

从业务划分上来看,企业融资收入增速最明显,由2020年的13.19亿港元增长至2021年的17.87亿港元,增幅达35.48%;而2021年曾持续发力的财富管理业务收入则由19.94亿港元降至14.08亿。

海通国际表示其发展策略为尊行投行业务一体化,并于2021年上线私人财富管理业务。 2021年8月,其在香港成立私人财富管理环球家族办公室,力争令高净值企业家客户在传统的股债交易之外,可体验私募股权投资、资产投顾、证券研究及ESG投资等投多种服务。

2021 年,海通国际在香港市场完成39单IPO项目,按发行数量计,于所有投行中名列第 2。其中,海通国际参与了2021年香港市场前十大 IPO(以集资规模计)中6单,保荐香港 IPO项目(不含介绍上市)8 单,名列在港投行第 4 名。去年,海通国际还在美国及印度等市场共完成10单股权融资项目,其中印度团队助力多间印度本地企业完成融资及 IPO项目。

中信证券国际业务未在年报中披露

往年海外营收与海通证券一起常年霸占榜单前两名的中信证券,则未在2021年报中单独披露国际业务营收与利润。2020年,其海外业务收入64.46亿人民币,净利润8.19亿元;2021年上半年,中信国际实现营收约人民币41.3亿元,净利润约14.2亿元。

中信证券董事长张佑君在业绩会中谈到,2021年,中信证券境外业务收入超过61亿元,目前该项收入在总营收中的占比为8%左右。同时,2021年中信里昂创下自2013年收购以来的最佳业绩。