AMD(AMD.US)够稳!收购赛灵思(XLNX.US)不会动摇强劲增长率

智通财经APP获悉,经过长达16个月的努力,AMD(AMD.US)对赛灵思的收购终于尘埃落定。关于市场担忧——即赛灵思增长较慢是否会拖累业绩一项傲娇的AMD?分析师认为,赛灵思拥有超高的毛利率及自由现金流,并不会影响AMD业绩增速,因此现在是买入AMD股票的好时机。

仍然具有增值性

由于完成赛灵思的收购所需时间较长,这次合并不再像最初预测的那样具有增值性。早在2020年,赛灵思的利润就远远高于AMD。在2021年期间,由于68%的收入增长,AMD的利润开始大幅提高。该芯片公司2020年每股收益为1.29美元,目前2022年每股收益的普遍预期是为4.02美元。

本周一早些时候,AMD宣布正式完成收购,这表明该交易在第一年仍增加非GAAP毛利率、非GAAP每股收益和自由现金流。3亿美元的成本协同效应在第一年是无法实现的,因此这表明赛灵思确实将在2022年提供增长,提高每股收益。

当然,赛灵思的高毛利率一直在推动利润率的增长,该公司在今年第22财政年度第一季度的毛利率接近70%。此外,由于赛灵思非常有利可图,自由现金流从来不是一个问题。最大的问题是,由于赛灵思的预期增长较低,其GAAP每股收益是否仍会得到提振,以及未来营收增长是否会受到影响。

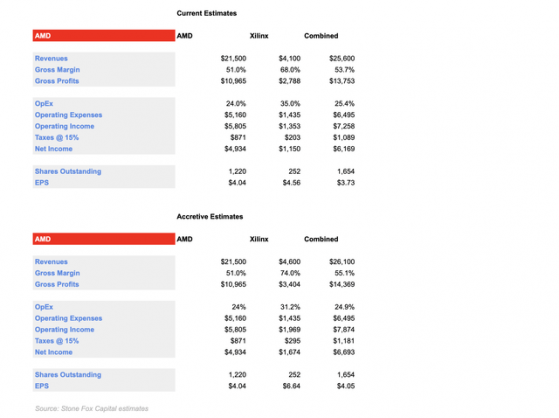

以下是基于当前预测和实现每股收益增长所需的数字的关键财务指标的总结:

营收增长

据悉,AMD2021年第四季度收入增长了49%,而赛灵思报告了26%的增长。这两个数字都是强劲的增长,但AMD的增长速度几乎是赛灵思的两倍。

AMD预计2022年的营收将增长31%,而赛灵思则没有对合并后的营收进行任何预测。此外,由于合并的时间是在21年第四季度的业绩报告之后,AMD没有对合并后的收入提供任何指导。

分析师对赛灵思未来4个季度的预期收入为41亿美元,高于2021年的37亿美元(赛灵思将在3月份结束其2022财年),仅增长11%。考虑到AMD提供的预测较为保守,而赛灵思分析师此前对数据中心市场机会的估计似乎过低,这些数字很难加起来。

AMD预计2022年的营收为215亿美元,合并后的公司营收约为256亿美元,未计入任何保守预测。新一代AMD的2021年营收为201亿美元,综合增长预测约为27%。

按照目前的增长率,收购赛灵思确实将AMD的增长率降低了约400个基点。赛灵思今年的收入需要接近46亿美元,或者产生更高的利润率。这样的收入估计意味着赛灵思在2022年的收入实际上将增长24%。

毛利率

赛灵思报告称,2022财年第三季度毛利率为73%,而AMD刚刚超过50%,并预计2022年的毛利率为51%。毫无疑问,赛灵思的任何收入都将提高新AMD的非GAAP毛利率。

根据目前的数据,使用赛灵思68%的毛利率,AMD预计其毛利率将跃升至25.4%。假设赛灵思能够保持去年12月73%的季度利润率,并在2022年将这一比例提高到74%,那么合并后的公司总毛利率将提高到55.1%。

每股收益

关于这笔交易完成的最大问题是,这笔交易是否仍能增加每股收益。赛灵思拥有2.52亿股摊薄的流通股,这笔交易的转换率为1.7234,该交易使AMD公司在目前拥有的12.2亿股摊薄的流通股的基础上增加了约4.34亿股。合并后的公司将拥有约16.54亿股流通股票。

考虑到AMD认为这笔交易是增值的,我们不得不假设赛灵思是增值的,AMD今年的收入增长了31%。目前尚不清楚的是,AMD的销售额将以50%的速度增长,赛灵思的销售额略高于市场预期,这笔交易是否能使新AMD的收入继续增长。

分析师根据AMD对2022年每股收益的预测,得出2022年每股收益为4.02美元,2023年目标为4.73美元。赛灵思分析师普遍预期每股收益为4.66美元,净利润为11.7亿美元。假设成本协同效应为1亿美元,或每股收益仅为3.75美元,AMD将产生约49亿美元的净收益,总净收益为62亿美元。

为了让这笔交易最终实现增值,赛灵思必须从更高的增长率中获得更多的收入。或者,公司必须能够在第一年实现3亿美元的成本协同效应。假设AMD今年仅看到1亿美元的成本协同效应,这一数字只会使合并每股收益增加0.06美元。

赛灵思需要产生近4亿美元的额外净收入才能实现上述计算。赛灵思的毛利率估计为74%,运营成本占营收的比例降低了370个基点,因此赛灵思业务对AMD来说将是一个增值业务。

自由现金流

赛灵思很容易提升AMD的自由现金流,但最大的问题是每股的现金流通量。赛灵思报告称,公司2022年第三季度的自由现金流为3.51亿美元,利润率接近35%。如果不考虑每股金额,所有这些额外的自由现金流对AMD来说都是增值的。

除了增值性

这些数字表明,对赛灵思的普遍预期可能过低,而且在过去一年可能没有更新预期。与AMD的合并肯定会让所有来自更高收入的额外毛利润流向底线,同时控制额外支出。

最终,所有投资者需要知道的是赛灵思在未来12个月里会以某种方式增加其每股收益。这笔交易不会以任何有损于廉价估值的有意义的方式稀释AMD。对于AMD来说,真正的可能性是实现目标,并消除赛灵思对AMD增长的稀释作用。

投资者需要了解的关键是,赛灵思在AMD提供的未来12个月的指引下,每股收益将增加。在AMD突破保守的财测后,上述声明可能站不住脚跟,但该股不会再回头看预估。

根据AMD的增长声明,预计AMD在2023年的每股收益在5.5美元以上,这不会因赛灵思交易的完成而改变。AMD以21倍2023年每股收益目标的交易价格便宜得离谱,收入增长率超过30%。