上市猪企“越卖越亏”:正邦科技血亏超180亿或资不抵债 2022猪企还能好起来吗?

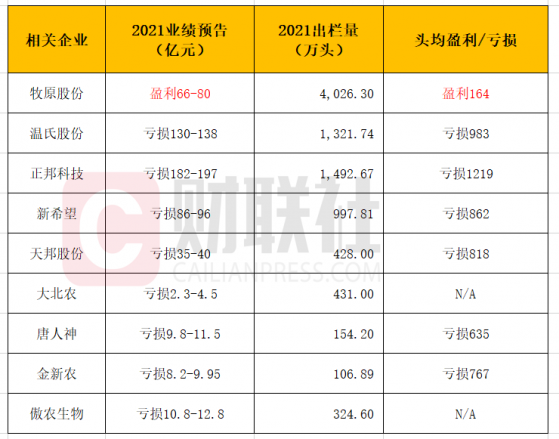

财联社(郑州,记者 王平安 张晨静)讯,猪周期下行趋势猪企多采取“以量补价”方式抵挡,但仍难逃亏损命运。根据近期业绩预告,除牧原股份(002714,SZ)盈利以外,其余上市猪企基本“全军覆没”。下行周期未结束,猪企盈利能力与资金储备或仍将面临考验。但部分机构认为一季度为猪股黄金配置期,多数分析人士认为2022年生猪供过于求的局面仍将延续,年中仍有触底风险,猪价基本面难以反转。

下行周期 谁在裸泳?

2021年生猪行业挥别非瘟高盈利扩张时代,虽然2021年整体上市猪企出栏量增加7成,但多数猪企陷入“越卖越亏”的境地。

根据近期猪企发布业绩预告,正邦科技(002157,SZ)预亏182亿元-197亿元,成为此次业绩预告中亏损金额最高猪企,按照此前三季度147亿净资产推算,正邦科技2021年或成负资产。对于正邦科技业绩情况,多数投资者感到震惊,有投资者表示:“猪企亏损是预期以内,但没想到正邦科技会亏这么多,亏损金额已快赶上其2021年市值。”财联社记者发现,正邦科技亏损情况已创历史之最,自上市以来所有利润加起来也不及2021年预亏金额。

除牧原股份外,上市猪企基本全员亏损。其中温氏股份(200498,SZ)亏损130亿元-138亿元,新希望(000876,SZ)亏损86亿元-96亿元,天邦股份(002124,SZ)亏损35-40亿,大北农(002385,SZ)养猪业务占比较低,仅亏损2.3亿元-4.5亿元。

(注:因预告信息有限,头均盈利及亏损计算公式为亏损或盈利区间下限/出栏量) 对于业绩亏损,多数上市猪企归因生猪价格大幅下跌,温氏股份在业绩预告中表示:“报告期内,生猪价格大幅下跌,同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,公司肉猪养殖业务利润同比大幅下降,出现深度亏损。”

2021猪价虽然进入下行通道,但并非完全无利可图。近期农业农村部表示,从生猪养殖收益看,除6-10月份亏损外,其余7个月均盈利较多,按出栏量加权平均计算,全年每出栏一头生猪仍有564元的利润,高于正常年份200元左右的盈利水平。

值得一提的是,正邦科技2021四季度能繁母猪淘汰幅度惊人,业绩公告中表示,为提升母猪效能、优化资源、降低成本、保证资金安全,对种群进行进一步优化,合计死淘能繁母猪及后备母猪约220万头,亏损62-68亿元。报告期末公司存栏能繁母猪38万头,后备母猪22万头,GGP+GP合计10万头。但在此前调研活动中,正邦科技表示截至三季度末,公司能繁母猪共计100万头,后备40万头。

2022猪企仍需裹紧“棉衣”

进入2022年,生猪供过于求的局面仍将延续,保持现金流、降本增效仍是猪企挺过猪周期的主要举措。

上海钢联农产品事业部生猪分析师高阳表示,2021年12月份母猪淘汰量环比减少明显,同时母猪补栏仍有适量增加,这导致能繁母猪存栏环比提升。在12月份仔猪出生量环比有小幅增加,近几个月以来仍维持着偏强趋势,也将导致2022年3-4月份出栏压力很有可能会延续至5月,甚至更久。

对于上市猪企而言,猪价随时变化,成本改善是不变的课题。2021年多数猪企养殖成本有明显改善,据悉牧原股份2022年以阶段性达到13元/公斤作为奋斗目标,温氏股份2022年成本目标为15.6元/公斤。

(注:前五大猪企2021成本改善动态情况 财联社记者整理 来源:公告及调研纪要) 当前大型猪企除牧原股份外,养殖成本仍普遍高于散户。行业人士透露,散户成本较低在产能去化过程中具有较大弹性,未来生猪行业可能“两极分化”,中型养殖厂可能会因为成本高、规模化程度低而加速淘汰。

根据消费的季节性规律来看,2022年2-3月份需求将持续疲软,有分析人士认为今年二季度猪价或再次触底,产能去化加剧。国泰君安证券近期指出,产能去化加速将在春节后展开,重申“第二波已开启”、“一季度为黄金配置期”、“上半年比下半年好”观点判断。有机构人士表示,有资金在买预期反转,但生猪2022年下行周期基本面并未改变。