转型留学与艺教,朴新教育(NEW.US)能否在退市前重新获得华尔街青睐?

2021年7月24日,“双减”政策落地。一场教育培训市场的“地震”也随之而至。作为行业内的两大巨头,新东方捐掉课桌椅从头做起了直播带货,好未来则用一场“线上告别会”宣告了自己的落幕。

不过,头部企业的急流勇退并不意味着整个行业退出历史舞台,“船小好调头”的优势此时开始在中小企业身上体现,不甘退场便谋求转型,朴新教育(NEW.US)便是转型大军中的一员。

智通财经APP了解到,近日,朴新教育公布了其截至2021年6月30日的Q2季度财务业绩。作为“双减”政策落地前的最后一季财报,投资者或能从其业务发展和转型中探寻未来企业的发展走向。

业绩亮眼,难起波澜

作为“双减”政策落地前的最后一季财报,在盘前财报披露后,美股市场给予了朴新教育较为强烈的正向反馈,出现了逆市涨幅80%的股价表现,让其当日在普遍下行的一众中概股之间稍显格格不入,也从侧面体现出市场对于其业绩表现的认可。

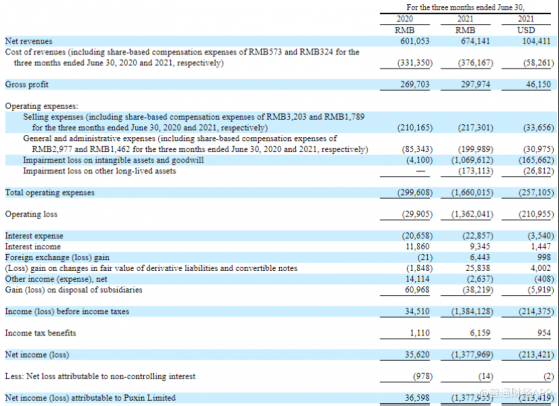

智通财经APP了解到,朴新教育在Q2季度营收达6.74亿元(人民币,单位下同),同比增长12.2%;经调整后净亏损为14亿元,去年同期实现净利润4520万元;当期毛利润为2.98亿元,较2020年Q2季度增长10.5%;当期毛利率为44.2%,而2020年同期为44.9%。

虽然盈利状况同比出现下滑,但公司营收及学生人数仍保持增长,财报数据显示,朴新教育本季度的在校生人数从2020年二季度的607222人增加到735525人,同比增长21.1%。

在整体生源数量增长的同时,公司各项业务学生人数及收入结构也发生了一定变化。包括全日制艺术教育课程在内的K-12辅导服务的净收入从2020年Q2季度的4.44亿元增长22.4%至5.43亿元。但由于新冠疫情在全球大流行,公司的留学项目的净收入从上年同期的1.57亿元下降16.8%至1.31亿元。

可以看到,直到2021年第二季度,K-12教育的收入已占其总收入的80.6%。而这一比例在近年来是持续上升状态。

据智通财经APP了解,早在2020年,朴新教育K-12业务的全年净收入已达到20.9亿元,较上年同期增加8.9%,K-12业务占总收入的比例则从2019年的62.1%上升至72.3%。而在2021年一季度,朴新教育的财务业绩之所以能同比实现扭亏为盈,主要在于公司实施的“开源节流法”三大举措,而其中两项为K-12业务的续费增长与结构优化。

不难看到,在“双减”政策正式落地前,朴新教育的业绩已较为依赖K-12业务的增长,而这也为后续剥离相关业务带来股价震荡埋下伏笔。

在费用端,2021年Q2季度,朴新教育与上年同期一样保持了较高水平的营销费用为2.1亿元,同比增长3.4%,增幅较小。相比之下,公司当期管理费用和无形资产与商誉价值损失同比增幅较大。

数据显示,公司当期管理费用达到2亿元,同比增长134.3%,原因在于当季处置子公司产生的应收账款坏账拨备。而在商誉减值损失方面,由于政策影响,朴新教育此前大量收购的标的难以实现管理层在收购时估计的目标,因此出现了此次一次性的商誉减值损失,达到10.7亿元,而上年同期仅为410万元。

实际上,造成大额商誉减值损失的原因与朴新教育的市场扩张策略有较强相关性。据智通财经APP了解,与国内教培市场此前普遍的按传统开分校扩张的模式不同,朴新教育的策略在于借助资本的力量不断收购地方机构,最后以集团形式拼盘上市。

自公司成立以来,朴新教育已收购50余家机构,在全国30多个城市(北上广深等)拥有400多所分校,教师员工近万人,年服务学员人次过百万。这也使得与同期新东方、好未来等同行负债率在35%-55%之间波动不同,朴新教育负债率往往高达80%甚至一度超过100%,且公司长期处在亏损状态。

在现金流方面,截至2021年上半年,朴新教育账上现金及现金等价与受限现金合计6.2亿元,而这些资金将是未来支撑公司转型发展的重要支撑。

“刮骨疗伤”,转型留学与艺术教育

从财报不难看出,即使在最后一个季度,K-12教育业务为朴新教育的业绩贡献也相当巨大。但彼时蜜饯已成为此时砒霜,若不想被时代淘汰,忍痛割爱势在必行。

于是近日,朴新教育也向外界明确了自身未来的转型方向:妥善处置全国所有学习中心的K-12阶段学科类校外培训业务,关注现有留学项目和全日制艺术教育项目的机会。

从这两项全新业务的市场态势,投资者也可以进一步了解朴新教育转型后的发展潜力。

从全国留学市场发展来看,朴新教育关注留学项目有一定的数据支撑。智通财经APP了解到,在2021年国际教育高峰论坛上发布的《2021年度全国留学报告》数据显示,虽然目前全球疫情发展远未到“后疫情时代”,但2021年仍有91%的人坚持出国留学计划。

仅有9%的人因疫情暂时放弃留学,也就是说疫情对于真正有留学意向的国内家庭来说,影响并不显著。

此外,作为国内留学项目的中坚力量之一,国际学校的发展同样显示出了坚挺的发展态势。数据显示,2020年,中国大陆地区获得认证的国际学校共有907所,在校生规模约为61万人,其中民办国际学校已成为主要组成部分,且占比连年上升。

而到了2021年,就读于国际学校、国际班的人数较2019年提升了28.57%。并且受到国内“普职分流”政策的影响,预计未来就读国际学校、国际班的人数还将有较为明显的提升。数据预测在2026年中国的国际学校数量将以CAGR10%左右的增速上升至1200-1300所左右。

由于受到疫情影响,在2020年国内留学市场受到断崖式打击,因此未来数年内整体市场的恢复仍会存在一个稳定爬坡期。因此,前瞻预测中国留学服务行业将在2021-2023年处于一个缓和发展期,但自2024年后开始高速增长并且2024年的市场规模将超过2019年全年达到4679亿元,随后以13%左右的增速上升,到2026年中国留学服务行业市场规模预计将接近6000亿元。

与留学服务市场这个已被多年开发的市场不同,艺术教育市场则堪称蓝海。

从宏观上看,艺教兴起与整体国民经济和文化水平的稳定提升挂钩,并且庞大适龄人口提供大量潜在受众,80/90后家长注重素质教育为少儿艺术培训市场带来红利。而从微观上看,艺考带来的市场也向艺术培训提出新的需求。

据智通财经APP了解,近年来,多地区美育纳入中考计分并将逐步推广至全国,将有效激活非学科培训的存量市场。中高考指挥棒将较大程度影响全国中小学校学习及考评体系,纳入中考加分将有效激活巨大存量市场,直接提升需求刚性及付费意愿。

而高考竞争加剧,艺考人数激增,招录难度加大,则激发了艺考培训的付费刚性。早在2019年,我国高考人数便达到1031万人,而艺考人数便已有104万人,艺考人数常年保持在高考人数10%左右。

数据统计显示,2019年中国艺术培训市场规模2149.6亿元,预计2022年达2989.4亿元,三年均复合增长率11.6%。

艺术教育培训市场与学科类K12教育培训市场发展最大的不同点在于,民办艺术培训机构一直都是获得国家支持鼓励,政策导向性明显。

此前民促法三审修订明确了,艺术培训机构举办人可以依照公司法有关规定取得办学收益;培训机构可以根据市场调节自主收费,短期有望驱动机构业绩增长;在税收优惠方面,根据后续出台相关政策,艺术培训机构有望获得优于普通企业的税收优惠。

但在供给侧,我国艺考培训机构众多,培训特性导致行业乱象横生。由于艺考具有专业特殊性和高度分散性,因此艺考培训形式以线下为主,。目前国内高考艺术类培训机构数量日益增长。从2010年的3288家,增长到2018年的8623家。由于艺考学校通常采取食宿一体、集训中心的模式,客单价较高,价格不透明,因此导致行业乱象横生,比如高额招生回扣等。因此急需专业的培训机构介入,行业整合需求十分明显。

不难看到,不论是亟待复苏的留学市场还是行业整合需求旺盛的艺教市场,都存在大量未被挖掘的机会。而这也说明朴新教育在转型大方向上是明朗的。不过留给朴新教育业务发展的时间较为紧迫。

公司当前股价不足0.4美元,而其早在2021年8月18日,朴新教育即已收到纽交所通知函,称其美国存托股份(ADS)的交易价格低于合规标准。

根据纽交所《上市公司手册》第802.01C条,公司必须在收到通知后六个月内将其股价和平均股价恢复到1.00美元以上。如果在6个月结束时,最后一个交易日收盘价低于1.00美元,且最后一个交易日结束的前30个交易日内平均收盘价低于1.00美元,纽交所将启动停牌和退市程序。也就是说,今年一季度朴新教育若不能提升股价水平,或将可能在成功转型前被迫退市。