元宇宙造就四季度基金“逆袭之王”,葛兰跌落谷底,“按榜索基”这一点需要注意

财联社1月2日讯,2021年主动权益类公募基金业绩排名终于尘埃落定,担任基金经理仅一年半的崔宸龙以绝对优势包揽前二夺得年度“冠军”。由于优势巨大,虽然期间经历波折,但三季度末的领跑基前海开源公用事业依然以119.42%的年内收益,未让榜首旁落,去年底赵诣的“逆袭”并未再现。

但如果放眼全市场权益类基金,依然有不少前三季度表现欠佳的基金经理,在四季度的起伏行情中,完成了自我“救赎”。

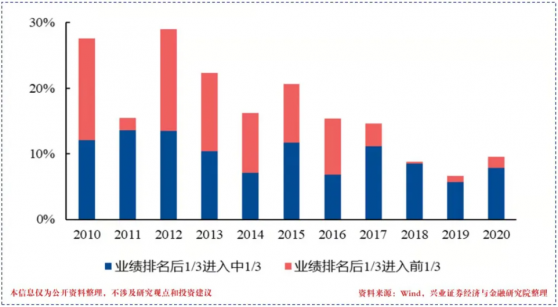

兴业证券统计显示,自2010年至2020年期间,每年前三季度排名靠后33%的基金中,平均有9.86%的基金在四季度的业绩排名进入前33%~66%之间,有7.07%的基金进入前33%,也就是说,合计有超15%的基金能够实现“业绩逆袭”。

而在刚刚过去的2021年四季度,随着此前新能源板块的增幅一度放缓,各题材板块的快速轮动,能够在一个季度内将业绩排名快速提升,并不是一件容易的事情。

Choice数据显示,2021年四季度中,业绩表现从同类基金排名后三分之一提升至前三分之一完成“逆袭基”的主动权益类基金共有31只(不同份额合计为一只)。

排名提升幅度最大的是卢轶乔所管理的银河文体娱乐混合,2021年前三季度,该基金年内收益净亏6.42%,位列灵活配置型基金年内收益排名的后15%。从其重仓的股票情况来看,三季度末除第一大重仓股三峡能源外,多数重仓股配置的是该基金主题范围内的文娱板块个股,而四季度元宇宙概念的崛起或成为他实现逆袭的最大助力。

来源:Wind从2021年年底的业绩排名来看,该基金已上升至同类基金的前15%。

截止三季度末,该基金管理规模只有0.29亿元,处于5000万元清盘线以下,不过随着净值的反弹,不排除重演今年一季度安信鑫发从900万到2.09亿元的规模激增。

四季度“逆袭榜”位居次席的是李轩管理的国投瑞银国家安全。

来源:Wind该基金三季度末管理规模达50.32亿元,作为一只典型的军工主题基金,显然,军工板块自10月底开启的反弹势头成为该基金逆转的关键。

来源:Wind该基金也在四季度实现了年内的“扭亏”,排名从同类产品后20%提升至前15%。

与国投瑞银国家安全情况类似的还有章旭峰的富国军工主题混合A,在四季度逆袭榜中,该基金排名第五,四季度单位净值涨幅近20%,同样在终点线前跻身年度业绩排名的前20%。

四季度,以白酒为代表的消费股一度反弹,同样也带动了一部分前三季度表现不佳的主动权益类基金反弹,不过,同样是以业绩“弹性”相对较好的小规模基金受益最为明显。

比如建信弘利、财通新视野A四季度业绩排名提升幅度均在50%以上,跻身同类基金总排名的前30%。而知名“酒庄”王宗合、萧楠、刘彦春、张坤旗下产品,终于还是多以亏损告别2021。

如果说“逆袭榜”前列是靠着重仓元宇宙、军工、消费等阶段性风口“上位”,那四季度“失意榜”前列,医药主题基金成为“重灾区”,葛兰、梦圆年内多名话题基金经理均榜上有名。

葛兰的中欧医疗健康,截止三季度末时依然以11.43%的年内收益位居全市场偏股混合型基金的前20%,但到年底,非但收益转负,排名也直逼排名年度总排名尾端。

来源:Wind短期业绩表现具有偶然性,四季度“逆袭榜”前列的产品,几乎无一不是蹭上了某一赛道阶段性行情乘势而上。实际上如果将时间拉长,从年度总榜单来看,2021年度收益排名靠前的基金,也多数是重仓新能源、光伏等年内风口板块,从而乘势而上的中小管理规模产品。

对于基金投资者来说,季度、甚至年度业绩榜单或许更多也只具有参考意义,当2022年的大幕开启,阶段性行情推动的领跑基金是否会后继乏力?当某一热门赛道转冷,乘风而上的基金经理能否良好应对,才是对于一名基金经理最大的考验。

一个季度的业绩表现,偶然性极大,特别是当面对某一段时间内表现格外突出的“迷你基”,或许投资者在“按榜索基”之前,应该首先需要思考一下,为什么它们一开始会成为“迷你基”。