一季度黄金ETF减持0.82吨,相关主题基金年内最高回报近11%,金价降速后又见机会?

财联社4月25日讯(记者 沈述红)在经历了前期的快速上涨后,短期黄金资产对拖累要素相对敏感,呈现阶段性的回稳整固。仅从上周的情况看,COMEX黄金、AU9999价格均有所回落。

在此背景下,国内不少黄金主题ETF上周份额变化在100万份以内,整体规模变化不大,不过,也有个别黄金ETF单周份额增长逾2000万份。若将时间拉回一季度,中国黄金协会最新统计数据显示,一季度国内黄金ETF持仓规模略有下降,共减持0.82吨,截至3月末,国内黄金ETF持有量约50.60吨。

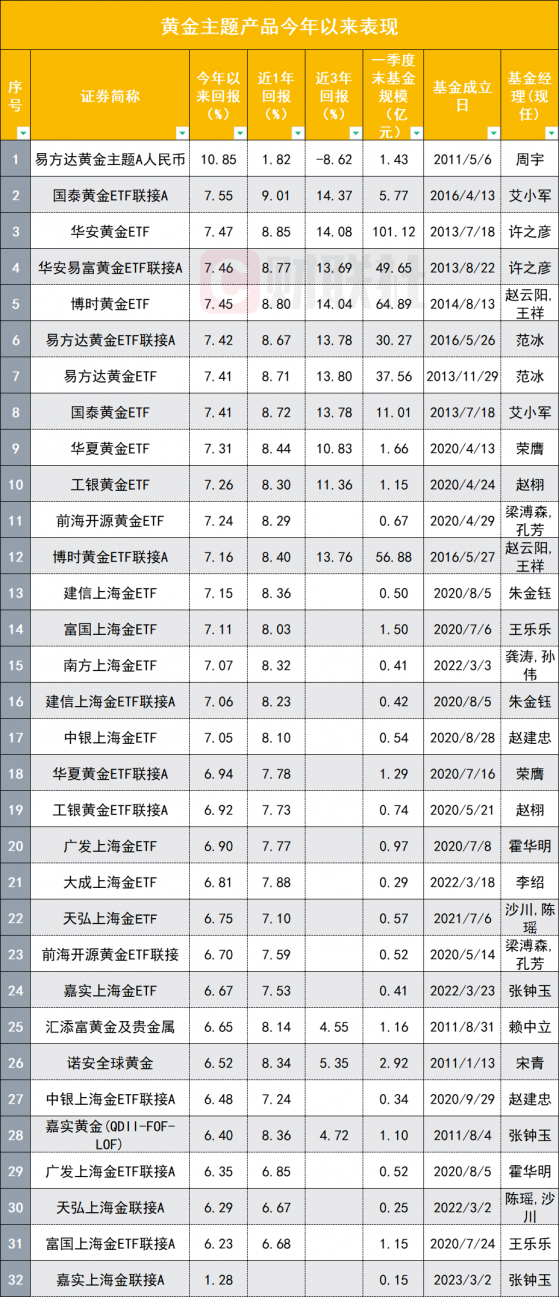

收益方面,今年以来,黄金类主题基金全数实现了正收益,平均收益超过了7%(剔除今年以来成立的新基金)。其中,易方达黄金主题年内回报达到了10.85%,其他产品回报则多在6%以上。

有基金经理认为,5月的加息完成之后,美联储将受迫性地进入停止加息的观察期,黄金中期上行逻辑依然延续,对其对投资价值保持中性偏乐观态度,未来黄金投资重点关注的信号包括美国3月PCE通胀、日本央行4月利率决议等。

一季度黄金ETF持仓规模略有下降

4月25日,据中国黄金协会最新统计数据显示,2023年一季度,上海黄金交易所全部黄金品种累计成交量双边1.16万吨(单边0.58万吨),同比增长20.72%,成交额双边4.84万亿元(单边2.42万亿元),同比增长31.10%;上海期货交易所全部黄金品种累计成交量双边2.52万吨(单边1.26万吨),同比增长7.48%,成交额双边9.35万亿元(单边4.67万亿元),同比增长11.24%。

一季度,国内黄金ETF持仓规模略有下降,共减持0.82吨,截至3月末,国内黄金ETF持有量约50.60吨。

从黄金ETF近期的表现看,国内不少黄金主题ETF份额变化在100万份以内,整体规模变化不大,投资者热情尚未被有效激发。不过,从上周一到上周五,华安黄金ETF份额增加了2100万份,该产品一季度末规模已有101.12亿元。

从今年以来的情况看,黄金主题ETF整体份额有一定程度下滑。截至4月24日,华安黄金ETF今年份额下降了7560万份,博时黄金ETF份额也下降了7980万份,广发上海金ETF、大成上海金ETF、中银上海金ETF、工银黄金ETF份额分别下滑900万份、540万份、390万份、360万份。

与之相反的是,国泰黄金ETF和易方达黄金ETF年内份额分别增长了5520万份、4440万份,嘉实上海金ETF、华夏黄金ETF、富国上海金ETF、天弘上海金ETF等产品份额也有不同程度增长。

收益方面,今年以来,黄金类主题基金全数实现了正收益,平均收益超过了7%(剔除今年以来成立的新基金)。其中,易方达黄金主题年内回报已达到了10.85%。若从2月24日低点至今看,该产品今年以来收益已有14.48%。

该基金之外,国泰黄金ETF联接、华安黄金ETF、华安易富黄金ETF联接、博时黄金ETF易方达黄金ETF联接、易方达黄金ETF等16只产品今年以来净值增长率都超过了7%。华夏黄金ETF联接、工银黄金ETF联接、广发上海金ETF、大成上海金ETF、天弘上海金ETF等14只产品回报也都超过了6%。

短期风险降温

避险需求推动下,国际金价近期一路震荡上行。从上周的情况看,美国4月MarkitPMI经济数据超预期,市场延续了对联储利率空间的谨慎预期,国际黄金市场也维持震荡整固。

具体而言,上周COMEX黄金从2017.7美元/盎司回调至1994.1美元/盎司,周环比下降1.17%;AU9999从449.4元/克回调至442.4元/克,周环比下降1.54%。美国十年期国债收益率回升至3.57%,实际利率回升至1.29%。

对于近期黄金有所回调,华安基金指数与量化投资部表示,这主要是因为美国制造业新订单出现回升,强劲的经济基本面数据所导致的。

博时基金指数与量化投资部基金经理王祥进一步分析,随着市场倾向于押注美联储在5月份再次加息,美国国债收益率延续前周末开始的回升势头。特别的,由于近期美国财政部TGA账户余额不断下降以及年内税收进度不及预期,美国财政部债务违约风险被市场再度关注。3-6个月期美债收益率显著上升,从而引领全期限利率偏于反弹,对黄金资产构成一定拖累。

“同时,在美联储静默期前的最后时刻,联储官员依然在释放偏于紧缩的言论。尽管周内美国公布的大部分经济数据仍指向疲软,但上周五公布的Markit PMI数据强于预期仍给了美元反弹的契机。与之对应的是,同日发布的欧元区4月PMI却逊于预期与前值,两相对照之下,美国经济的相对强势引领美元反弹走势得以延续,也对黄金带来一定影响。”王祥表示。

基金经理:黄金中期上行逻辑依然延续

在经历了前期的快速上涨后,短期黄金资产对拖累要素相对敏感,呈现阶段性的回稳整固。未来,该类资产又将如何演绎?

王祥依然认为,5月的加息完成之后,美联储将受迫性的进入停止加息的观察期,黄金中期上行逻辑依然延续。

他分析,市场动态方面,美国经济数据边际继续弱化,美联储静默期前官员仍释放偏鹰态度。同时,英国3月CPI高于预期,这提醒投资者,在全球通胀居高不下的情况下,主要央行可能会在比预期更长时间内坚持紧缩政策,全球债券收益率受此影响偏于攀升,英国国债收益率在周中出现强劲上扬。

“美国经济前景依然面临衰退风险,美国褐皮书对美国经济的展望变得悲观,就业市场和居民需求持续降温,同时工资上涨压力有所缓解。黄金回调至2000美元下方后,配置性价比逐步显现——短期投资需求逐渐降温,而加息放缓节奏不变,目前市场已经定价5月利率会议25bp的加息。”华安基金指数与量化投资部认为,结合当前基本面情况,该公司对黄金投资价值保持中性偏乐观态度。

未来一周,该公司建议黄金投资中重点关注的信号包括美国3月PCE通胀、日本央行4月利率决议等。